כבר כמעט שנה אני מבלבל לכם את המוח על הבועה הסינית. במשך כל הזמן הזה למדתי המון על מה שקורה בסין, וככל שהתעמקתי בנושא הבנתי שהבועה כבר מזמן גלשה מעבר לנדל"ן הסיני.

האינסטינקט הראשון שלי היה לא לנסות לשחק על הבועה הזאת. כלומר, לא ניסיתי לחשוב איך אני יכול להרוויח מכך שהבועה תתפוצץ. המטרה שלי הייתה יותר למנוע נזקים לתיק שלי מאשר להרוויח כאשר הבועה תתפוצץ, ולכן מכרתי בשנה האחרונה כמה חברות נדל"ן עם חשיפה גדולה לשוק הסיני.

אבל ככל שקראתי יותר ולמדתי יותר על המצב בסין, הבנתי שישנם ארבעה תחומים שהולכים לחטוף חזק מאוד בשנים הבאות:

1- חברות נדל"ן עם חשיפה גבוהה לסין – במיוחד חברות נדל"ן סיניות ממונפות.

2 – תעשיית המלט בסין.

3 – תעשיית הספנות של סחורות (אניות צובר).

4 – תעשיית הברזל והפלדה.

ההימור הכי בטוח זה כמובן ללכת על מספר 1, ולעשות שורט על כמה מניות נדל"ן סיניות שנסחרות בהונג-קונג. יש כמה חברות די ממונפות שנסחרות במכפילים די מכובדים, ושורט עליהם זה הימור די בטוח. קצב התחלות הבנייה בסין עומד על יותר ממיליארד מטר מרובע כל שנה. זה אומר שהסינים בונים בתים לבערך 30 מליון אנשים כל שנה. הבעיה עם קצב הבנייה הזה היא שאוכלוסיית סין צומחת בערך בקצב של 5 מליון אנשים בשנה – וזה נתון שיורד כל שנה. הטיעון של השורים הוא שישנה הגירה מאוד גדולה מהכפרים לערים, ולכן הבנייה העודפת מוצדקת. רק שמה שהשורים שכחו לבדוק הוא כמה כפריים באמת מהגרים לערים.

כמו רוב הנתונים בסין, אין מידע מדויק על מספר המהגרים, אבל לפי הלשכה לסטטיסטיקה בסין, המספר עומד על כ-15 מליון בשנה. מה שאומר שהסינים בונים פי 2 יותר משצריך. כמה שנים ניתן לבנות פי 2 יותר משצריך? בארה"ב זה קרה בערך 3 שנים לפני שהבועה התרסקה. סין כבר שברה את השיא הזה, ולכן הסוף נראה קרוב מתמיד. לאור זאת, ברור לי שהקבלנים הסינים הולכים לחטוף חזק. בום הבנייה שסין ראתה בשנים האחרונות הולך להסתיים בקרוב והוא לעולם לא יחזור יותר (בגלל הדמוגרפיה הסינית). הבעיה היא שאני לא יכול לעשות שורט על מניות בהונג-קונג אז אפשרויות 1 ו 2 נופלות.

אפשרות 3 היא אופציה שאני עוד צריך לחשוב עליה, אבל בינתיים לא נכנסתי לעובי הקורה של ענף הספנות. מה גם שהחברות בתחום כבר נסחרות מאוד בזול, דבר שמוריד מכדאיות השורט שם. ככה שמה שנשאר זה להסתכל על ענף הברזל.

על הברזלים

ענף כריית הברזל קשור בטבור לענף הפלדה. 98% מהברזל שנכרה מומר לפלדה. כאשר לפלדה יש בגדול שני שימושים – בנייה ומכוניות. הפלדה משמשת לבניית בתים ולייצור מכוניות. יש לה גם שימושים אחרים כמו למשל בניית אניות. אבל בגדול שתי התעשיות ששואבות את החלק הארי של הפלדה בעולם הן הנדל"ן והמכוניות.

דבר נוסף שחשוב לדעת על הברזל זה שזאת לא מתכת נדירה בכלל. העולם מפוצץ בברזל. הבעיה היחידה היא שבד"כ ריכוז הברזל באבן לא כל כך גבוה. ככל שהריכוז נמוך יותר, ככה תהליך הפקת הברזל יקר יותר ודורש יותר אנרגיה. זאת למעשה הבעיה של הברזל הסיני. סין עשירה מאוד בברזל, רק שהאיכות שלו נמוכה, ועומדת בממוצע על 33%. הברזל מהודו, אוסטרליה וברזיל איכותי יותר, כאשר הריכוז עומד על יותר מ-60%. לפי מה שהבנתי, הברזל מברזיל הוא האיכותי יותר.

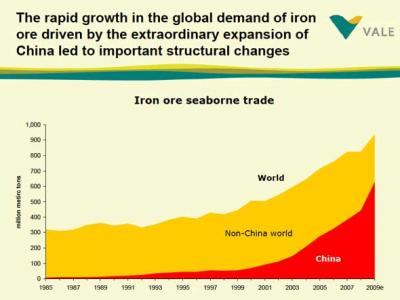

לאורך השנים תעשיית כריית הברזל נחשבה למשעממת. שולי הרווח היו נמוכים וכמעט שלא הייתה צמיחה. כמו שניתן לראות מהגרף בראש העמוד, מחירי הברזל כמעט ולא זזו במשך 20 שנה, ועמד על כ-30$ לטון. כל זה השתנה בשנת 2004. לפתע החל זינוק עצום במחיר הברזל, עד שהוא הגיע כיום לשיא של כ-150$ לטון.

אז מה קרה ב-2004 שהקפיץ ככה את מחיר הברזל?

מן הסתם לעלייה במחיר האנרגיה הייתה תרומה קטנה לעלייה זו, אבל זה לא מסביר את הזינוק הגבוה במחיר המתכת.

התשובה היא פשוטה – סין!

בתחילת שנות ה-2000 סין החלה לשפוך כספים רבים על תשתיות ונדל"ן וזה הביא לביקוש חסר תקדים למתכת הזאת. סין דרשה כל כך הרבה ברזל בשביל כל המגדלים ופסי הרכבת שהם בונים שהם פשוט שתו את כל הברזל שקיים בעולם. כל תפוקה חדשה, נשלחה ישר לסין. זהו דבר די מדהים. הרי גם לאורך ה-20 שנה שקדמו ל-2004 העולם צמח. מזרח אירופה השתחררה מהקומוניזם, יפן חוותה צמיחה מרשימה, קוריאה פרחה, דרום מזרח אסיה הצמיחה מספר נמרים ואפילו סין צמחה בקצב מסחרר. חייתי בסין בשנות ה-90, ואני יכול להעיד ממקור ראשון שכבר אז סין הייתה בפריחה כלכלית מרשימה מאוד ואתרי בנייה נראו תחת כל עץ רענן. ובכל זאת לאורך כל התקופה הזאת הברזל המשיך להיסחר באזור ה-30$ לטון.

מה שקרה זה שבתחילת שנות ה-2000 סין התחרפנה לגמרי והחלה להשקיע בתשתיות בלי שום פרופורציה לצורך האמיתי של המדינה. כבר דיברתי על כך רבות בעבר, אז אני לא רוצה לחזור יותר מדי על מה שכבר אמרתי. אני רק אוסיף שבימים האחרונים בדקתי טוב טוב איפה נמצאת סין מבחינת ההשקעות בנדל"ן ותשתיות, ולדעתי לסין כבר אין הרבה לאן לצמוח בתחום הזה. השיא של ההשקעות הסיניות מאוד קרוב. ככה שאם מסתכלים על צד הביקוש של הברזל, אנחנו די קרובים לשיא לדעתי. רוב הפלדה הסינית הולכת לענף הבנייה, וכבר הסברתי מדוע קצב הבנייה בסין לא יכול להמשיך עוד הרבה זמן במהירות הנוכחית. שאר הפלדה הולכת לתעשיית הרכב, אניות וכמובן לתשתיות. האם מקומות אלו יכולים להחליף את הנפילה הצפויה מהנדל"ן?

התשובה היא – לא!

בשביל להבין למה התשובה היא לא, צריך ללמוד קצת על רמת הצריכה של ברזל בסין לעומת מדינות אחרות.

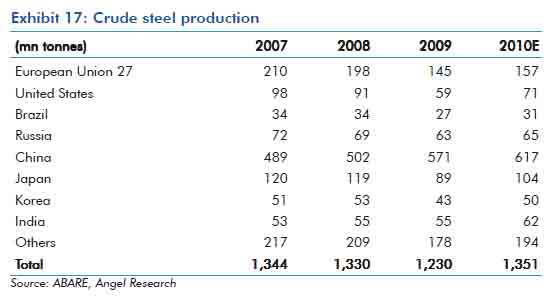

סין מייצרת יותר מ-600 מליון טון של פלדה בשנה. לעומת זאת ארה"ב מייצרת רק 70 מליון טון בשנה. אפילו בשנות בועת הנדל"ן בארה"ב, כשבנו פי 2 יותר בתים ממה שהיה צריך, הייצור עמד רק על כ-100 מליון טון בשנה. בסין יש פי 4 יותר תושבים מאשר בארה"ב, ככה שאין שום סיבה שסין תייצר יותר מ-400 מליון טון בשנה. לדעתי המספר צריך להיות נמוך מ-400 מליון טון כיוון שצריכת הרכב בסין פר בן-אדם נמוכה משמעותית מאשר בארה"ב.

כן, בסין ישנה הגירה של 15 מליון אנשים כל שנה מהכפרים לערים – או הגירה של קצת יותר מ-1% מכלל האוכלוסיה כל שנה, אבל האוכלוסיה האמריקאית גדלה בקצב של כ-1% בשנה, ועדיין צריכת הפלדה לנפש קטנה מאשר בסין. מדינות כמו ישראל והודו חוות צמיחה של 1.8% באוכלוסיה, ועדיין צריכת הפלדה לנפש נמוכה משמעותית מזאת של סין. אין שום סיבה שסין תצרוך יותר מ-400 מליון טון של פלדה בשנה. לדעתי המספר יכול להגיע אפילו ל-300 מליון, ובשנות משבר כלכלי אף מתחת לכך. כלומר, אני מאמין שיצור הפלדה בסין צריך לרדת לכמחצית אם לא פחות.

הרי הצריכה לנפש של מכוניות בסין לא תגיע לרמה של הצריכה בארה"ב (לפחות לא בעשר השנים הקרובות), והבנייה של נדל"ן לנפש לא צריכה לעבור את הבנייה בארה"ב כי בשתי המדינות יש ביקוש לבנייה בקצב של 1% מהאוכלוסיה, אז אין שום סיבה שצריכת הפלדה לנפש תהיה גבוהה מזאת בארה"ב.

ומה עם שאר צרכני הפלדה – קרי תשתיות, אניות וכו'?

דבר ראשון, מדובר כאן על נתח קטן מצריכת הפלדה בסין, אבל גם את זה בדקתי קצת. למשל ההשקעה במסילות ברזל כנראה נמצאת עכשיו בשיאה. פרויקטים גדולים כמו הרכבת המהירה מבייג'ינג לשנחאי עומד להסתיים ב-2011 והרכבת המהירה להונג-קונג תסתיים ב-2012, ככה שרוב המסילה מונחת בימים אלו. אם עדיין לא הגענו לשיא כאן, אז השיא קרוב מאוד – הוא יגיע לכל המאוחר ב-2012, ומאז תחל ירידה בהשקעות של תשתיות.

בקשר לאניות, מה שמצחיק זה שחלק נכבד מהאניות שנבנות כיום מיועדת לשילוח של הברזל מאוסטרליה וברזיל לסין. ככה שברגע שבום הבנייה בסין יגמר, גם יצטרכו לבנות פחות אניות.

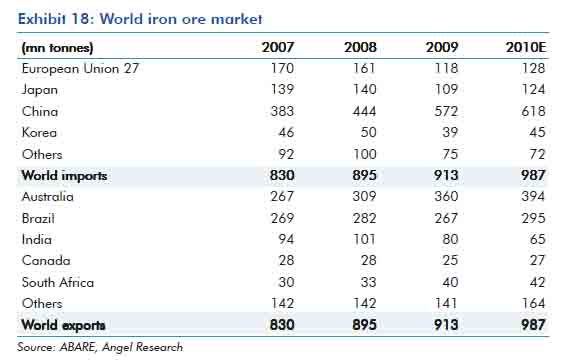

מהטבלה הזאת ניתן לראות שסין היא היבואנית הגדולה של ברזל והיצואניות הגדולות הן ברזיל ואוסטרליה. כל מי שמשקיע בשתי יצואניות אלו, או קנה דולר אוסטרלי לאחרונה, צריך לחשוב טוב טוב מה יקרה להשקעות שלו כסין תפסיק לקנות ברזל. מה שלא מובן לי משתי הטבלאות הנ"ל זה לאיפה נעלם הברזל הסיני. גם סין כורה ברזל – בערך 300 מליון טון בשנה, אז איך זה שהיא מייצרת רק 600 מליון טון של פלדה בשנה ולא 900 (300 מברזל מקומי ו-600 מיבוא). זה משהו שלא הצלחתי להבין.

בכל מקרה כשבום הבנייה בסין יגמר או יאט, הביקוש לברזל מסין ייפול חזק. השאלה עכשיו היא האם ישנן מדינות אחרות שיפצו על הנפילה מהביקוש בסין?

לדעתי התשובה היא לא. למשל, הביקוש לברזל מארה"ב נפל מ-100 מליון בשיא ל-60 מליון כיום. ככה שגם אם הביקוש יחזור לרמות השיא, מדובר סך הכל בעוד 40 מליון טון בשנה, וגם זה בטח יגיע ממחצבות מקומיות. ככה שה-40 מליון האלו לא יצליחו לפצות על נפילה של 200-300 מליון טון בסין.

ומה עם הודו?

הודו כורה בערך 200 מליון טון של ברזל בשנה. למעשה עד לפני מספר שנים, הודו הייתה היצואנית העיקרית של ברזל לסין בגלל הקרבה הגאוגרפית בין השתיים, העלות הזולה של הברזל ההודי והאיכות הגבוהה שלו. רק בשנים האחרונות עקב עלייה בביקוש לברזל הן בסין והן בהודו נכנסו ברזיל ואוסטרליה לתמונה.

בעבר הודו השתמשה בכ-100 מליון טון ברזל בשנה וייצאה לסין 100 מליון. כיום, בגלל שהביקוש בהודו גדל, היצוא לסין קטן לכ-60 מליון טון בשנה.

השאלה היא האם הביקוש בהודו ימשיך לעלות. סביר מאוד להניח שהתשובה היא – כן, אבל קשה לי להאמין שזה יהיה בקצב ובמהירות שיצליחו לפצות על הנפילה בסין. מה גם שההודים מגדילים מאוד את קצב כריית הברזל שלהם. למעשה לא רק הם מגדילים את כריית הברזל, ובאמת אחרי שכיסיתי את צד הביקוש לברזל, הגיע הזמן להגיע לצד ההיצע.

העלייה של מחירי הברזל לא הזיקה לרווחים של חברות הכרייה. אם תסתכלו על שולי הרווח של חברות המחצבים – כמו ריו-טינטו (סימול RIO) או ואלי (סימול VALE), תגלו ששולי הרווח שלהם עצומים. למשל שולי הרווח של ואלי עומדים על כ-30%, וזה אחרי מסים, ריבית ותרומות נדיבות שהחברה מחלקת לקהילה הברזילאית (נגיע לזה בהמשך). עלות כריית הברזל בהודו למשל עומדת על כ-7$-15$ לטון. בגלל שהודו כל כך מפגרת, עלות המשלוח מהמחצבה לנמל עולה עוד כ-30$ לטון (תלוי כמובן במיקום המחצבה). עם מחיר לטון של כ-150$, הכורים ההודים עדיין נשארים עם הרבה מאוד כסף ביד.

אבל מה קורה לתעשייה ששולי הרווח שלה פתאום מזנקים ככה?

כל מי שלמד כלכלה צריך לדעת את זה (ואפילו בורים כמוני שלא למדו כלכלה) – אם יש ביקוש גבוה, ההיצע יגיע. כלומר אם שולי הרווח בכריית הברזל כל כך גבוהים, ויש כל כך הרבה ברזל בעולם, אז כל חברות הכרייה יתחילו להגדיל את התפוקה שלהן. וזה אכן מה שקורה היום. תפוקת הברזל העולמית הולכת להכפיל את עצמה תוך 4-5 שנים. מה שברוניי-הברזל חושבים זה שהצמיחה בסין תמשיך, הודו תלך בעקבות סין והביקוש ממדינות כמו אינדונזיה יעלה גם הוא.

בקיצור ברוניי-הברזל חיים להם בארץ של אליס בארץ הפלאות. הם מאמינים שהביקוש לברזל יכפיל את עצמו ולכן הם מתכננים להכפיל את התפוקה.

כמובן שאם הביקוש העולמי לברזל יירד (כמו שאני צופה) והתפוקה תעלה פי 2, חברות הכרייה תכנסנה לצרות.

אז למה עשיתי שורט?

ועוד יותר גרוע, למה עשיתי הימור מאקרו?

הרי זה סותר לגמרי את כל מה שאמרתי כאן בשנים האחרונות.

טוב, אז התשובה הראשונה היא שזכותי לשנות את דעתי :). לעשות שורט על מניה זה בהחלט עסק מסוכן (ולא הייתי ממליץ לאף אחד מהקוראים לחקות אותי בהשקעה זו). החיסרון הגדול בשורט זה שהרווח מוגבל ל-100% – וגם זה רק במקרה שהחברה פושטת את הרגל. מצד שני, ההפסד יכול להסתכם במאות אחוזים. לכן צריך להיזהר מאוד בבחירת המניה שעושים עליה שורט. אני, למשל, לא הייתי מעז לעשות שורט על מניית חלום. למשל לא הייתי עושה שורט על מניית היי-טק רק בגלל שהיא נסחרת במכפיל רווח של 50. הסיבה לכך היא שאם יש מספיק מטומטמים בעולם שמוכנים לקנות מניית חלום במכפיל 50, יש גם מספיק מטומטמים שיהיו מוכנים לקנות אותה במכפיל 200 (לא אני המצאתי את האמירה החכמה הזאת – אני חושב שזה היה פיטר לינץ').

המקרה של ואלי הוא שונה, כיוון שלא מדובר במניית חלום. איך שלא מסתכלים על זה, אין שום סיכוי שבעולם שצריכת הברזל העולמית תעלה פי 3 או פי 4, ולכן ההפסד שלי מאוד מוגבל.

בקשר להימור המקרו – ההימור כאן הוא מאוד ממוקד. למשל, לא הייתי מעז לעשות שורט על הריאל הברזילאי, כיוון שיש מספר גדול של גורמים שקובעים את ערך המטבע הברזילאי ולא רק ייצוא הברזל. זאת גם הסיבה שאני נמנע מלנחש מה תהיה האינפלציה או הריבית או מחירי הנפט העולמיים. ישנם הימורי מאקרו שהם פשוט קשים מדי. אבל, לדעתי, להבין את הגורמים לביקוש והיצע של הברזל, זה דבר מאוד פשוט. אני די בטוח שאני צודק בהימור הזה. השאלה היחידה היא האם התזמון שלי היה נכון. אבל זה לא דבר שמדאיג אותי, כי אין לי שום בעיה לשבת על השורט הזה במשך שנתיים ואפילו שלוש. עד אז אני בטוח שהשיגעון בסין ירגע, ועמו גם שיגעון הברזל.

למה בחרתי בואלי?

1 – קודם כל הגעתי למסקנה שתעשיית הברזל העולמית הולכת להיכנס לצרות. זאת מהסיבות שהסברתי למעלה – הביקוש יירד וההיצע יעלה.

2 – מעבר לכך שכמות הברזל שהעולם צורך תרד, גם מחירי הברזל ירדו כיוון שיהיה עודף תפוקה. כלומר חברות הכרייה גם יחצבו פחות ברזל וגם יקבלו מחיר נמוך יותר על כל טון שהן מוכרות.

3 – אם אכן תהיה ירידה גדולה בביקוש הסיני לברזל כמו שאני צופה, הסינים יפסיקו כמעט לגמרי את יבוא הברזל שלהם. הרי יש להם תפוקה מקומית, אז ברור שהם יעדיפו להשתמש בברזל המקומי. במקרה שכל חברות הברזל בעולם יסבלו, סביר מאוד להניח שהממשלה הסינית תתן הוראה ליצרניות הפלדה לקנות ברזל מקומי.

אני אפילו לא פוסל את האפשרות שסין תהפוך מיבואנית ברזל ליצואנית ברזל (למשל לקוריאה וליפן). אם זה אכן יקרה, זה יהרוג לגמרי את תעשיית הברזל העולמית.

4 – ברזיל נמצאת במצב הכי גרוע משאר יצואניות הברזל בגלל המרחק שלה מסין (ומהודו אם אכן הביקוש יעלה שם). אם סין עוד תייבא קצת ברזל, להודו ואוסטרליה יש יתרון ברור על ברזיל בגלל הקרבה הגאוגרפית.

5 – ואלי ממוקדת בברזל. אם למשל תיקחו את ריו-טינטו או את ביליטון (סימול BHP), תראו שהפעילות שלהן הרבה יותר רחבה. הן גם כורות אורניום, זהב, כסף וכו'. לואלי ישנן גם פעילויות אחרות, אבל הן מאוד קטנות והרוב הנכבד של הרווחים שלהם מגיעים מברזל.

6 – ואלי הולכת להכפיל את קצת כריית הברזל שלה בחמשת השנים הקרובות. החל מ-2012 קצב כריית הברזל יזנק, דבר זה יביא לגידול ניכר בהוצאות החברה. למעשה כבר היום ואלי הרבה יותר גדולה מאשר היא הייתה עד לפני מספר שנים. מספר העובדים בחברה עלה מ-11 אלף ב-1997 ל-60 אלף היום. אם תהיה ירידה בצריכת הברזל, החברה תתקשה להתמודד עם העלויות הגבוהות שלה.

7 – ואלי השקיעה וממשיכה להשקיע סכומי עתק בצמיחה של החברה. חלק ארי מהשקעות אלו הולך לפיתוח מחצבות ברזל, אבל החברה גם מתפשטת לתחומים אחרים שלא כולם כל כך רווחיים. למשל – היא הולכת לפתוח מפעלי פלדה שישמשו את השוק הברזילאי. או הכי מצחיק – החברה בונה מערך לוגיסטי ענק בשביל לתמוך ביצוא הברזל העתידי. ואלי בונה נמלים ומרכזי לוגיסטיקה בברזיל, אפריקה אינדונזיה ועוד. בנוסף לכך החברה בונה מסילות ברזל בשביל לשנע את הברזל וקונה צי אניות כיוון שהיא מאמינה שאם היא תשנע בעצמה את הברזל, זה יחסוך לה הוצאות. מה הם יעשו עם כל האניות האלו כשהיצוא יקטן?

8 – ואלי היא חברה ממשלתית. הממשלה הברזילאית מחזיקה ברוב מניות החברה והיא למעשה נותנת הטון בואלי. לא צריך להזכיר שמדובר בממשלה סוציאליסטית שדאגה לבעלי המניות לא ממש עומדת בראש מעיינה. הממשלה היא זאת שאילצה את ואלי להקים מפעלי פלדה בברזיל. בנוסף ואלי תורמת כספים רבים לפרויקטים חברתיים בברזיל.

לאור כל זאת, אני מעריך שואלי נמצאת ממש בעין הסערה. לא ייקח עוד זמן רב עד שהרווחים שלה ירדו בצורה חזקה. החיסרון הגדול של השורט הזה הוא שמכפיל הרווח של ואלי לא כל כך גבוה – משהו באזור ה-10. מכפיל זה מבוסס לדעתי על רווחים מנופחים, אז זה לא משהו שממש מדאיג אותי.

אני חושב שבמקרה הטוב (מבחינת החברה), ואלי תרוויח 4-5 מיליארד דולר בשנה – מה שהיא הרוויחה ב-2005. וזה תרחיש מאוד אופטימי מבחינת החברה (בשנים 2000-2004 החברה הרוויחה מיליארד עד שני מיליארד דולר בשנה).

כיוון ששולי הרווח של התעשייה יפלו וכך גם תחזיות הצמיחה, אני חושב שמכפיל רווח של 12 זה מכובד מאוד לחברה כזאת. כלומר קשה לי להצדיק שווי שוק גבוה מ-60 מיליארד דולר – או פחות מחצי משווי השוק כיום. בתסריט האופטימי מבחינתי, שווי השוק של ואלי יכול לרדת גם ל 30 מיליארד דולר ופחות.

בינתיים פתחתי פוזיציית שורט קטנה במחיר 33.84$, ואני חושב להגדיל אותה בעתיד.

חשוב לציין שניתוח זה של ואלי הוא דעתי האישית בלבד, ואין זה אומר שהניתוח נכון או מדויק. אין לי מושג כמה החברה תרוויח בעתיד, והניחוש שלי לגבי הרווח של החברה הוא ספקולטיבי. כמו כן עשיתי שורט על המניה, אבל אני יכול לסגור את השורט בכל עת מבלי לדווח על כך כאן או בכל מקום אחר. ובשום פנים ואופן אין לראות בניתוח זה המלצה לעשות שורט על מניה זו (או על כל מניה אחרת לצורך העניין).

שאלה של פחדן: למה לא לקנות אופציה, PUT 35 או PUT 25, לשנת 2013, ההפסד שלך מוגבל לגובה ההשקעה ויש לך תאריך יעד שבוא אתה מחליף את האופציה באחת רחוקה יותר או יוצא מהפוזיציה?

טדי, אני לא מבין איך אופציות PUT עובדות, אבל נראה לי שדווקא המשחק שלי הוא של פחדנים כיוון שאין לי מגבלה של זמן. מצדי שהמניה תתרסק ב-2014. מה אני מפספס?

ספורטאי, סביר להניח שיהיה בום של בנייה בברזיל, אבל אין מצב שזה יתקרב למה שהולך היום בסין. כל 4 שנים יש איפה שהוא אולימפידה ומונדיאל, ככה שזה לא משהו חדש וזה לא ישנה את הביקוש העולמי.

אני לא צופה פשיטת רגל של ואלי. אני בונה על ירידה של 50% תוך 3-4 שנים.

ניר, תודה רבה. בהחלט מצגת יפה. בינתיים הבועה בסין ממשיכה, ואין סימנים לרגיעה בשוק הנדל"ן. דירות חדשות ממשיכות להיחטף כאן. סביר להניח שנכנסתי להשקעה הזאת מוקדם מדי, אבל אין לי בעיה לחכות.

ניר (מס' 2), כן, אתה צודק. האמת שחשבתי קצת על הנושא הזה, אבל חשבתי שגם בתי עץ זקוקים לברזל בנייה. כנראה שאני טועה, כי אני לא ממש יודע איך בונים בתים באמריקה.

מצד שני, זה קצת מתאזן עם העובדה שהבתים באמריקה הרבה יותר גדולים מאלו שבסין. הסינים לא חיים בבתים ענקיים כמו האמריקאים, וקשה לי להאמין שכל הבתים בארה"ב עשויים מעץ. האם אני טועה?

בכל מקרה, איך שלא תסתכל על זה, סין בונה הרבה יותר דירות ממה שצריך (ולדעתי גם נדל"ן מסחרי, ופסי רכבת, ובתי מלון וכל מה שרק תרצה). יש כאן כל כך הרבה בתים רקים שאי אפשר להתעלם מכך שיש בניית יתר בסין. כל העניין הזה שהסינים בונים בשביל הגירה עתידית הוא מגוכך. דירה שלא גרים בה 5 שנים ויותר כבר לא שווה הרבה. ברגע שהסינים יבינו את זה, השיגעון כאן יגמר.

ועוד משהו – כשיש תיקון אז הוא לא מגיע לנקודת איזון אלא יורד מתחת לרמה נורמלית. כלומר אם צריך לבנות 5 מליון דירות בשנה והסינים בונים 10 מליון, אז כשיבוא התיקון, הסינים לא יבנו 5 מליון אלא 2 מליון דירות בשנה. זה מה שקורה למעשה בארה"ב היום.

לכן הביקוש לברזל בסין יכול לרדת למתחת ל 300-400 מליון טון בשנה.

בקשר לכדאיות של שורט – נכון, סביר להניח שאני לא ארוויח כאן יותר מ 50%-60% וזה בטח יקח כמה שנים. אבל אתה צריך להבין שכשאני עושה שורט אני לא מוציא כסף – ההיפך אני מקבל על זה כסף. נניח שאני עושה שורט על 100 מניות של ואלי במחיר של 35$ – אז לחשבון שלי נוספים 3,500 דולר. יש לי כאן אפשרות לעשות כסף מבלי לשים אגורה. למעשה ההשקעה הזאת עוזרת לי להקטין את המינוף שלי.

מן הסתם אני אצטרך לשלם את הדיבדינדים שהחברה מחלקת, אבל כל עוד זה יוצא פחות מהריבית שאני משלם על מרג'ין – זה כדאי לי.

ככה לפחות אני מבין את עניין השורט, אבל זה משהו חדש לי אז אולי אני טועה. אולי מישהו אחר יכול לתרום לנו מהידע שלו בנושא זה.

ארן, אני לא חושב שזה מדוייק. נניח שהביקוש בסין ישאר קבוע, אבל ההיצע יעלה פי 2, המחיר לטון ברזל יכול לרדת הרבה יותר מחצי. במקרה של היצע עולה וביקוש סטטי, חברות הכרייה תמכורנה ברזל בכל מחיר – רק להיפתר מהסחורה. עקרונית במצב כזה מחיר הברזל יירד לרמה שמאפשרת רווח מינימלי לחברות הכרייה, אבל במצב של תיקון מהיר, יכולה להיות גם תקופה של מכירה בהפסד (בגלל שהחברות לא תרצנה לפטר עובדים וכו'). לדעתי במקרה שכזה המחירים יכולים לרדת למתחת ל-50-60 דולר ואולי אפילו להגיע ל-30$.

יאיר, עניתי על כך כבר ברשומה למעלה.

עדו – ניתוח מקיף ובהיר, כמו שרק אתה יודע.

עד כמה לדעתך ישפיעו על צריכת הברזל המקומית בברזיל מונדיאל בברזיל (2014) ואולימפיאדה בריו (2016)?

עד כמה לדעתך תתערב ממשלה סוציאליסטית כדי למנוע נפילה של חברה ממשלתית כל כך גדולה (בעיקר בתקופה שבה ברזיל, כאמור, תהיה בפוקוס)?

בועת הנדל"ן בסין בתמונות:

http://www.businessinsider.com/pictures-chinese-ghost-cities-2010-12#

עדו – ניתוח מעולה.

דבר אחד לגבי הבנייה בארצות הברית בשנות הבועה. צריך לזכור שמרבית הבנייה היא מעץ ולא מברזל. האמריקאים אוהבים את הבתים צמודי הקרקע שלהם שעשויים עץ. נכון אז נבנו גם בניינים וקונדואים אבל זה מיעוט.

עדו,

יש לי הערה אחת. בוא נניח שאין בועה ממשית בסין, ושהם יכולים להמשיך לבנות באותו קצב אך לא להגדיל את הקצב. (כלומר להמשיך לבנות ל30 מליון במשך 10 שנים, אבל לא להגדיל את קצב הבנית כמו שהם עשו בעשר השנים האחרונות)

עדיין יש מקום לשורט של ברזל לפי הניתוח שלך. שהרי אם כל כורי הברזל (ודרך אגב כורים ברזל במכרה לא במחצבה בעברית) מכפילים את התפוקה הרי מחיר הברזל צריך לרדת בחצי (בהנחה נאיבית שכל שאר המשתנים נשארו אותו דבר כגון עלות הההפקה) כלומר הרוחים של כל כורי הברזל יחתכו בחצי לפחות.

עדו –

יש לי שאלה. אמרת שפוטנציאל הרווח המקסימאלי בשורט הוא 100%, דהינו במידה והחברה פושטת רגל ולא צריך לקנות חזרה את המניות. כמו כן אמרת שאתה מוכן לשבת על המניה כשנתיים שלוש עד שהיא תרד, בוא נניח ב 75% (לא סביר שהיא תפשוט רגל). האם כאחד שכל הזמן מחליף מניות במניות זולות יותר, המניה הזו היא מניה אטרקטיבית על פני כל האחרות. לדעתי יש לך כבר בתיק מניות עם פוטנציאל של מעל 100% עם כרית ביטחון נאה, או לחילופין אני בטוח שניתן יהיה למצוא מניה חדשה עם פוטנציאל הרבה יותר גבוה וסיכויי הפסד נמוכים יותר. רוצה לומר כאחד שתמיד דוגל בהחלפת מניות "יקרות" בזולות יותר האם הצעד הזה לא מנוגד לאסטרטגיה הזו?

מה דעתך?

מה לגבי שורט על היואן הסיני, הדולר האוסטרלי והריאל הברזילאי?

מי שמעוניין יכול לקרוא את הצד השני של הויכוח.

הטענות שלו רק מחזקות את ההרגשה שלי לגבי החברה. הם הולכים להכפיל את צי האוניות שלהם. המרחק מברזיל לסין הוא 45 יום לעומת 15 ימים מאוסטרליה.

הלוואי שהמניה תעלה עוד שאני אוכל להגדיל את השורט בצורה משמעותית.

דרך אגב, בקשר לקישורית שהבאתי כאן בתגובה קודמת שלי – של ג'ואל סמולן מהצד של הלונג, לדעתי הוא לא מצליח לשים את האצבע על הנקודה המרכזית בסיפור של VALE.

הוא ללא ספק שולט בהרבה נתונים ומכיר טוב את החברה. אבל איכות ההנהלה, ותכניות הצמיחה שלה הן נקודות משניות לגמרי. בסופו של דבר הסיפור של VALE תלוי בדבר אחד בלבד – מה יהיה הביקוש לברזל מסין – האם זה יהיה 900 מליון טון בשנה, 600 מליון או 400 מליון. זאת הנקודה החשובה. כל השאר זה משני לגמרי. זה יפה לדבר על צמיחה באירופה ובארה"ב – אבל זה בכלל לא רלוונטי ל VALE.

וסולמן מתעלם לגמרי מהנקודה הזאת. כלומר הוא בכלל לא מדבר על הדבר שהכי חשוב להצלחה העתידית של VALE. זה יפה להגיד "אנחנו מאמינים שסין תמשיך לצמוח" – רק שזה בכלל לא קשור ל VALE. אם תעשיית הצעצועים בסין תפרח, או אם הסינים יקנו פי 3 יותר טלויזיות ממה שהם קונים היום – זה בכלל לא רלוונטי. כל השאלה היא האם הסינים ימשיכו לבנות 10 מליון דירות כל שנה. זהו – בזה מסתכם העתיד של VALE.

הגורם השני בחשיבותו זה האם הודו (או מקום אחר) יכול להחליף את הביקוש מסין.

סולמן התעלם לגמרי משתי הנקודות האלו. וזה משהו שאני רואה הרבה אצל משקיעים – הם מכירים טוב את החומר, אבל לא יודעים לשים את הפוקוס במקום הנכון. בד"כ גורם אחד או שניים יכריעו את עתיד ההשקעה, וצריך לתת את הדגש על גורמים אלו, ולא על עשרות גורמים משניים. צריך לדעת לשים את האצבע על הגורם החשוב, ולא להתפזר יותר מדי.

זה אחד הדברים שפיטר לינץ' הבין, והוא דרש מהעובדים שלו לדעת להסביר במשפט אחד או שניים מדוע הם אוהבים השקעה מסויימת. זה משהו שאני ממליץ לכל אחד לעשות. אם אתה לא יכול להסביר במשפט אחד, אז משהו לא בסדר בהשקעה. למשל, הנה ההסבר שלי על השורט של VALE:

רוב הרווחים של VALE נובעים מהבנייה המואצת בסין. סין בונה כל שנה 10 מליון בתים, אבל הצורך האמיתי הוא רק ל 5 מליון בתים. שום גורם עולמי אחר לא יכול להחליף את הנפילה הצפויה של 300 מליון טון ברזל.

טוב, זה יצא שלושה משפטים, אבל הבנתם את הנקודה.

עוד משהו שהוא אומר ואני לא לגמרי מסכים איתו זה לגבי איכות ההנהלה של החברה. המנכ"ל של VALE נכנס לתפקידו בשנת 2001. כלומר הוא קיבל את כל הרוח הגבית מהצמיחה של סין. לא צריך הרבה כישרון כדי להצליח בתנאים כאלו. אנשים מבלבלים בין מזל לבין יכולת. זה גם משהו שקרה בקומברס (עכשיו אני בטח הולך לשרוף לי שם את כל הקשרים :)) –

בשנות ה-90 קומברס קיבלה רוח גבית עצומה מהצמיחה המהירה של שוק הסלולר. כולם אז התלהבו מהמנהלים של קומברס, אבל למעשה היה להם הרבה מאוד מזל, ומעט יכולת. במשך שנים אנשי השיווק של קומברס לא היו צריכים לעשות יותר מדי בשביל למכור תאים קוליים. הם היו יושבים במשרד הממוזג שלהם ומקבלים טלפונים מהלקוחות שצריכים לעשות הרחבה לתשתית שלהם. חברות הסלולר צמחו בעשרות אחוזים כל שנה במשך עשור, והיו צריכים כל כמה חודשים לקנות עוד תאים קוליים.

ברור שקומברס עשו כמה מהלכים חכמים, אבל לא בגלל זה הם הצליחו, ולא בגלל זה המניה של קומברס הייתה בין המניות עם התשואה הכי גבוהה בשנות ה-90 (אני חושב שהם היו בעשריה הראשונה). הסיבה העיקרית להצלחה של קומברס הייתה רוח גבית משוק הסוללר. זה לגמרי שונה לנהל חברה שמקבלת רוח גבית עצומה מאשר חברה שנאבקת ברוח נגדית. ואכן, תראו מה קרה לקומברס משנת 2000 כשהרוח הגבית נעצרה.

אותו הדבר אפשר להגיד לגבי VALE. החברה קיבלה רוח גבית מעולה, וזה לא כל כך מסובך להצליח תחת התנאים האלו. אבל בשביל לשפוט באמת את ההנהלה של החברה, צריך לראות איך הם מתמודדים מול רוח נגדית.

מהמעט שאני מבין אין שום הבדל בין לקחת מינוף לבין לעשות שורט. אגב הייתי בטוח שישנה פרמיה (אחרת למה שמישהו ילווה מניות למישהו אחר?) ושבעל המניה המקורי יכול לדרוש אותה חזרה בהתראה די קצרה, אין דבר כזה?

בכל מקרה אני חושב שהמהלך של המינוף היה טוב בהרבה על שורט על בסיס מקרו כלשהוא, ימים יגידו אם זה היה מהלך חכם. עם כל זה אני גם בדעה שמתי שהו כל העסק יתמוטט שם אבל לא הייתי מעז להמר על כך בשביל כמה עשרות אחוזים שאפשר לעשות דברים טובים בהרבה במקומות אחרים (כפי שהראת לנו בשנים האחרונות).

עמיחי, אני לא חשוב שאני משלם איזו שהיא ריבית על השורט. כל מה שאני צריך זה לשלם את הדיבידנדים שהם מחלקים.

מי שהלווה לי את המניות של VALE אפילו לא יודע שהוא עשה את זה. כל מי שפותח חשבון מרג'ין נותן אישור לברוקר להשתמש במניות בהן הוא מחזיק לעשיית שורט ע"י משקיע אחר.

באותה מידה, יכול להיות שמישהו מכר את מניות WFC שלי, ואין לי על כך מושג.

ממה שקראתי באינטרנט, אין (כמעט) מצב שדורשים ממך בחזרה את המניות. כנראה שלברוקר יש מספיק לונגים כדי למצוא תמיד מישהו אחר. סביר להניח שהברוקר דואג לכך, ומבחינתך זה שקוף.

השורט שלי על VALE הוא בערך אחוז וחצי מכמות הלונג שלי (בלי מינוף), ככה שאין פה הרבה סיכון. אם VALE תמשיך לעלות, אני מתכנן להגדיל את השורט ל 4%-5% מכמות הלונג.

לדעתי זה פשוט כסף חינם, כיוון שאני לא צריך להשתמש בכסף שלי. אפילו אם השורט הזה יתרום רק 0.5% של תשואה לסך התיק שלי – בשבילי זה כסף אמיתי.

שלומי, מזמן מכרתי את ROIAK. כשעשיתי זאת הסברתי כאן את הסיבות למכירה.

בנימין, לא בדקתי. אף פעם לא מעניין אותי מה אחרים עושים. כמות השורט על המניה לא תשנה את דעתי בקשר לכדאיות ההשקעה הזאת.

שלום עידו, הבלוג שלך מאוד מעניין ואני צופה בו זמן רב.

בזמנו השקעת ברדיו וואן. מאז השקעתך המניה עלתה בחדות ואז ירדה בחדות.

האם יצאת מהמניה כשהיא עלתה? האם אתה עדיין מחזיק בה?

עדו האם בדקתה את כמות השורט שעושים כיום על המניה

והאם הכמות הזאת גדלה לאורך זמן?

בארץ לפי מה שידוע לי ניתן לבדוק על מניות ישראליות

ניתוח מעניין. תודה.

האמת שאני קורא הרבה משקיעים שמתלבטים לגבי הבועה הסינית, האם קיימת, ומתי תתפוצץ.

אחד מאלו שאני מאד מעריך, כותב שהסיבה שהוא לא עושה שורט על הצריכה הסינית זה שהסטטיסטיקות של הממשלה על הכלכלה הסינית חשודות ביותר, ואי אפשר להסתמך עליהם. זכור לי שראיתי גם מישהו בכיר בסין אומר את זה (אוכל למצוא הכתבה). נזכרתי בזה פשוט כי ראיתי שמספרי יצור הפלדה לא הסתדרו לך … (900K) . מה דעתך על זה? זה משפיע על שיקוליך?

אייל, גם אני לא עושה שורט על הצריכה הסינית.

סביר להניח שנתוני יבוא הברזל של סין מדוייקים כיוון שהם מותאמים לנתוני היצוא של מדינות אחרות.

הנה כתבה רלבנטית:

Provincial Gov't Data in China Fake and Unreliable: WikiLeaks

http://www.wantchinatimes.com/news-subclass-cnt.aspx?cid=1101&MainCatID=11&id=20101207000072

עדו, בכל סיכוי להצליח יש גם סיכון מה לדעתך הסיכון בשורט שאתה עושה על vale.

בנוסף ראיתי היום שהמניה עומדת על 34.2 דולר ותאר לעצמך רק לצורך ההבנה שלי שהמניה

תכפיל את עצמה ונפילה של הצריכה הסינית תדחה בשנתים או שלש ו/או תיהיה הקפאה בביקושים

לא יעלו אבל גם לא ירדו הכוונה לביקושים העולמים אז עד מתי תתמיד בשורט שלך?

סיכונים?

ברור שיש. תמיד יש סיכון. יש סיכון שהחברה תסחר במכפיל רווח יותר גבוה, או שהביקש לברזל יעלה. יכול להיות שסין תגביר את קצב הבנייה. למשל, הממשלה כאן חושבת לבנות מליוני דיורת לשכבות החלשות, אז פעילות שכזאת יכולה להגדיל את צריכת הברזל.

תמיד יש סיכון, למרות זאת אני די בטוח בהימור הזה.

מה יקרה אם המניה תעלה פי 2?

כנראה שאני אגדיל את השורט על המניה.

אם צריכת הברזל בסין תשאר ברמה הנוכחית, אז המצב של VALE לא יהיה כל כך טוב, וזאת בגלל שתפוקת הברזל הולכת לעלות בשנים הקרובות. למשל BHP עומדת לפתוח מכרה ברזל חדש עם קיבולת של 50 מליון טון בשנה במהלך 2011.

ברזל שונה מנפט – קודם כל הוא לא מתכלה ואפשר למחזר אותו. שנית, יש הרבה מאוד מרבצי ברזל בעולם, וברמת הרווחיות הנוכחית של חוצבי הברזל, הרבה קיבולת הולכת להתווסף בשנים הקרובות.

אם הצכיר

היי עידו, בדקתי ואכן שיתפת את מכירת רדיו וואן באוגוסט וקנית את etm,

שעלתה מאז משמעותית(ברכותיי 🙂 ). אילו מניות רדיו אתה מחזיק היום? אתה עדיין מחזיק בetm וsalm?

שלומי, כיום אני מחזיק רק ב ETM וב CMLS.

בנימין, תזמון זה לא הצד החזק שלי. אני אשמח מאוד אם המניה תזנק עכשיו, כי אני רוצה להגדיל את השורט פי 4 או אפילו פי 5.

כמו שאמרתי, אין לי שום בעיה לשבת על השורט הזה 3-4 שנים.

עדו, קבלתי את ההסבר שלך אבל נראה לי שאתה קצת מקדים את המאוחר

התחלתי לעקוב השורט תמיד מעניין אבל כמו תמיד התזמון הוא הכי

חשוב מבחינתי.

תמיד אשמח בהצלחתך !!!

אני יודע שכולם מזלזלים בי. אבל אני די טוב בחברות ענק ומכה את המדדים בעקביות לאורך שנים

זה מתוןך תיק ההשקעות שלו

Vale (VALE:Nasdaq, $33.93, 2,300 shares, 2.34%) INDUSTRY SECTOR — MATERIALS: This remains one of my favorite mining stocks because of its exposure to iron ore, copper and aluminum — all of which continue to work higher due to stronger industrial mining around the world. Vale is the lowest-cost producer, it has the highest exposure to the fast-growing BRIC countries and it boasts a strong balance sheet (for dividends, share buy backs and small acquisitions). Its increase in capex was a clear signal that demand in the pipeline remains strong and visibility is good. It's also one of the cheapest stocks in the group. My target remains $40.

עדו, נהניתי לקרוא את הניתוח שלך, כל פעולת שורט היא בעלת סיכון אינסופי ובעלת אופצית רווח מקסימלי השווה למחיר בזמן הכניסה לפוזיציה.

קניית אופצית פוט לטווח ארוך היא הרבה יותר משתלמת בעלת אותם אפשרויות רווח בסיכון מינימלי ומוגבל.

כפי שכבר הזכרתי בעבר בפורום אם המקצוע של בן אדם הוא מניות הוא חייב להוסיף ידע בנגזרים לארסנל שלו.

בנוגע לניתוח המקרו בהחלט ייתכן שהעולם ייכנס לתקופה של מלחמות ואז צריכת הברזל תרקיע שחקים.

אלון, כבר עניתי לטדי לגבי אופציות. אני לא מסכים עם הטיעונים שלכם.

בקשר למלחמה, אני לא אוהב להכניס תסריטי גוג ומגוג לשיקולים שלי, כיוון שאלו לרוב לא מתקיימים וגם אם הם יתקימו, כסף יהיה הדאגה האחרונה שלי.

ובכל זאת, אם באמת תהיה מלחמה עולמית, אין מצב שארה"ב תאפשר יצוא של ברזל מברזיל. חוץ מזה שטנק שוקל 60 טון. תחשב כמה טנקים אפשר לייצר עם 600 מליון טון ברזל.

רבותי במלחמה העולמית הבאה רק נתפלל ולא בעולם הזה ואולי גם שם יש

מניות?

חשבתי על חוסר הסימטריה בין להחזיק במניה לבין לעשות שורט עליה, אפשרות ההפסד האינסופית הייתה נראית לי לא הגיונית. אחרי מחשבה הגעתי למסקנה הבאה: נניח שאנחנו בעולם מקביל ונמצאים בתחילתו של עשור אבוד כלומר, מדד המניות יישאר באותו ערך (עולם ללא דיבידנד). במשך העשור אין ספק שחלק מהמניות יעלו במעל 100 אחוז, וחלקן אפילו יעלו בהרבה יותר. מניה לא יכולה לרדת מעל 100 אחוז ולכן על כל מניה שעולה 250 אחוז יהיו מספר רב של מניות שירדו באופן משמעותי (10 מניות שירדו ב25 אחוז למשל). מכאן יוצא, שבמדד בעשור אבוד רוב המניות יורדות! כלומר, אומנם פוטנציאל הרווח מוגבל וההפסד לא מוגבל, אך מבחינה הגיונית רוב המניות אמורות לרדת, ולכן, בשוק תאורטי בעשור אבוד, התוחלת, הן של לונג והן של שורט הן 0. הדבר דומה להבדל בין חישוב שכר ממוצע לבין שכר חציוני. האם ידעת שכ75 אחוז מהאוכלוסיה מרוויחים פחות מהשכר הממוצע? ככה זה כשיש אנשים ומניות שגוררים את הממוצע מעלה.

הבעיה בתאוריה שלי היא הרווחים שהחברה עושה- 6-7 אחוז בשנה מהשווי שלה. במקרה שלנו הרווחים של החברה משמשים מעין תשלומי ריבית – אם המניה תרוויח חזרה את שוויה תוך 15 שנים, אז אחרי 15 שנים כבר שילמת את המחיר שקיבלת עבור המכירה בחסר.

האמירה שלא אכפת לך לשבת ולחכות אינה מדוייקת, מכיוון שהתשלומי דיבידנד דומים מבחינתך לתשלומי ריבית- 2-3 אחוזים לשנה, אך זוהי הסתכלות לא נכונה, מכיוון שעליך להסתכל לא רק על הדיבידנד אלא על כלל הרווח של המניה. אם נניח ששקל שהמניה מרוויחה שווה שקל בשווי שלה, אז ה"ריבית" שאתה משלם על ה"הלוואה" שנקראת שורט היא הרווח של החברה, אך אם מתעלמים מרווחי החברה החישוב הראשון תקף והתוחלת צריכה להיות שווה.

אגב , איני מסכים עם הדעה ששורט ואופציית פוט הם זהים מכיוון שבמקרה שלנו מגבלת הזמן היא מאוד חשובה.

מה דעתך עידו?

אני משלם 7%-8% ריבית על המרג'ין שאני לוקח, אז לא איכפת לי לשלם 2% דיבידנד. זה חוסך לי 5% בשנה.

אלא אם כן אתה מניח שגם מה שלא משולם כדיבידנד יגיע לערך של החברה. האם היית עושה שורט על חברת reit שמחלקת 8 אחוז דיבידנד?

החברה הולכת להוציא יותר מ-20 מיליארד דולר על CAP EX השנה. נראה כמה מזה ישאר בחברה וכמה יגיע לנמלים מושבתים באפריקה ואניות מחלידות.

השאלה על ה REIT היא תאורתית ולכן אין לי תשובה.

ברמת עלויות כזו, יש יתרון לשורט, אני כרגע לא יכול לעשות שורטים ( בגלל שהתיק שלי קטן מידי ) אולי אחרי שממשלת סין תוציא הודעה שיש בועה בענף הבניה ( ושקומוניסם נכשל )

טדי, הממשלה הסינית כבר הודיעה שיש בועה. הם מודים שהמחירים גבוהים מדי, אבל הם לא מודעים לבעייה של עודף הבנייה.

בשביל להילחם במחירים הגבוהים, הם מתכוונים להגדיל את קצב הבנייה, מה שיכול להביא לעלייה זמנית לביקוש לברזל.

איתי, יש ברוקרים שמאפשרים שורט, אבל צריך לפתוח חשבון מרג'ין בשביל זה. שורט לא מוגבל בזמן, אלא אם כן המניה עולה יותר מדי ואז אני נאלץ לסגור את השורט, אחרת אני יכול להחזיק בשורט כמה זמן שאני רוצה.

דפני, כבר עניתי על השאלה הזאת. מי שפותח חשבון מרג'ין נותן גושפנקא למכור את המניות שלו בחסר. אין על כך ריבית.

אד, שלוש סיבות למה זה לא יקרה. קודם כל, תשתיות הן רק חלק קטן מהביקוש הסיני. רוב התשתיות לא צריכות ברזל בכלל – למשל כבישים. גם אלו שצריכות ברזל – כמו גשרים או פסי-רכבת, מדובר על חלק קטן מאוד מהביקוש הסיני. הביקוש הגדול מגיע מנדל"ן.

הסיבה השנייה היא שאין מצב שארה"ב תשקיע בתשתיות ברמה שסין השקיעה כאן בשנים האחרונות. גם אם ארה"ב תשפץ את הכבישים שלה, היא לא צריכה להקים רשת חשמל ארצית מכלום, או לבנות רשת רכבות, או להקים שדות-תעופה חדשים בעשרות או מאות ערים.

הסיבה האחרונה היא שהסינים השתגעו לגמרי עם ההשקעה שלהם בתשתיות – גם מבחינת הכמות וגם מבחינת המהירות. קח למשל את הרכבת המהירה. עד לפני 2-3 שנים לסין בכלל לא הייתה רכבת מהירה. עד ל-2015 לסין תהיה את רשת הרכבת המהירה הכי גדולה בעולם – פי כמה מזאת ביפן. חלק גדול מהתשתיות פה הן בזבוז גמור שנועדו יותר לפאר את סין מאשר עקב צורך אמתי. למשל, אחרי שבאפט קנה את BNI שאלו אותו אם הוא הולך להשקיע ברשת רכבות מהירה, והוא אמר שלא, כיוון שזה לא כלכלי. בשום מקום בעולם רכבת מהירה לא כלכלית (גם בסין הרכבת מפסידה). לכן ארה"ב לא תשקיע ברמה שסין תשקיע, כיוון שבארה"ב הרבה חברות הן פרטיות ומונחות משיקולים כלכליים. בסין השיקולים הם לא כלכליים.

קח את הרכבת המהירה שבונים עכשיו מבייג'ינג לשנחאי, קו הרכבת כולל 4 מתוך חמשת הגשרים הכי ארוכים בעולם. כאשר הגשר הכי גדול הוא באורך של יותר מ-160 ק"מ!

http://en.wikipedia.org/wiki/List_of_longest_bridges_in_the_world

דרך אגב, תהליך הנחת המסילה לאורך כל הקו לקח 7 חודשים! הם התחילו לבנות את המסילה באפריל השנה וגמרו להניח את כל הפסים בנובמבר.

רמת הבזבוז פה היא ברמות שקשה ממש לקלוט. למשל ראיתי כתבה בטלויזיה כאן על העודף הגדול של מפעלים לייצור עמודי חשמל. בשביל לייצר עמודי חשמל גבוהים צריך לבנות מפעל מיוחד עם מגדל מאוד גבוה. באירופה ישנם 5 מפעלים כאלו. בסין יש 52! (וכיום בונים עוד 10) – זה מהזיכרון שלי – יכול להיות שבאירופה יש 7 ובסין 53, אני לא זוכר את המספר המדויק, אבל בסין יש בערך פי 10 מאשר בכל אירופה. כמעט כל המפעלים עומדים מושבתים כיוון שאין ביקוש כזה גדול לעמודי חשמל, אבל הם ממשיכים לבנות עוד מפעלים כי מי שאין לו מגדל כזה, לא יכול להשתתף בהרבה מכרזים. עלות כל מפעל כזה היא מעל ל 100 מליון יואן. בארה"ב חברות לא היו מקימות מפעל בעלות של יותר מ-15 מליון דולר רק בשביל להשבית אותו אח"כ. אבל כאן מדובר בחברות חצי ממשלתיות שמקבלות מימון קל מהבנקים, ולמנכ"לים לא ממש איכפת מה יקרה לחברה בטווך הארוך.

זאת רק דוגמה אחת, אבל בכל מקום שמסתכלים היום בסין, יש עודף עצום של בנייה ובזבוז. מתי שהוא זה יגמר, ולדעתי זה לא ייקח עוד הרבה זמן.

עדו, אין לך בעיה לעשות שורט דרך הברוקר שלך? בזמנו ניסיתי לעשות על אפריקה והברוקר שלי פשוט לא אפשר לי וחבל. זה היה כסף במתנה. השורט שלך לא מוגבל בזמן? אני אשמח אם תפרט יותר על הצד הטכני של שורט גרך הברוקר שלך

אינני מבינה הרבה בשורטים ,שנאתי אותם בירידות הגדולות ולמדתי להבין שהם חשובים

לאיזון המחירים כדי לאזן בועות .

כשהם מצליחים להוריד במחיר חברות טובות זה עוזר לנו לקנות יותר בזול.

ממה שהבנתי יש לשלם אחוז קטן לחברה שמלווה את המניות ללא ידיעת האנשים שלהם המניות שייכות ,אחרת למה שהחברה תשאיל מניות ??

בנוגע לשורט עצמו, זה לא בדיוק נכון להגיד שהרווח מוגבל מ-100% מקסימום, מהסיבה שהכסף שהשורט מייצר משמש לרכישת מניות. התשואה על המניות שנרכשו במזומן שהתקבל מהשורט לא מוגבלת, ולכן גם התשואה הכוללת על השורט לא מוגבלת.

בנוגע ל-VALE עצמה – ייתכן תיאורטית מצב בו הבועה בסין תתפוצץ אבל VALE לא בהכרח תצנח. מצב התשתיות בארה"ב מזעזע וצריך השקעה של כמה טרליונים שם. יכול להיות שבמקביל לירידה בביקושים מסין תהיה עליה בביקושים מארה"ב שאולי תהיה אפילו גבוהה יותר, וארה"ב קרובה יותר גיאוגרפית מסין.

ניתן לראות מהטבלאות כאן על הרכבת המהירה בסין

http://en.wikipedia.org/wiki/High-speed_rail_in_China

שרוב המסילות בתהליכי בנייה עכשיו, ורובן תסתיימנה באזור 2012. זה אומר שלפחות בתחום של הרכבות תהיה צניחה בצריכת הברזל ב 2011 או 2012 לכל המאוחר.

עידו, האם אין אף חברה סינית מתחום התשתיות שנסחרת בארה"ב ששווה לבדוק לצורך העניין הזה?

ארנב, אני לא מכיר. אני מכיר כאלו שנסחרות בהונג-קונג אבל לא בארה"ב.

אבל אני ממש מרוצה מהשורט שלי על VALE. אין לי כוונה לפתוח בינתיים שורט נוסף, אלא להגדיל את השורט שלי על VALE.

החברה הרוויחה 1-2 מיליארד דולר בשנה לפני צמיחת הבועה בסין.

עדו, מה זה חשבון מרג'ן? אשמח אם תאיר את עיניי

איתי, חשבון מרג'ין זה חשבון שמרשה לך להלוות – כלומר להיכנס לאוברדרפט. הנה הגדרה מדוייקת:

http://www.investopedia.com/terms/m/marginaccount.asp

רונית, כנראה שמה שאת ואני רואים בבירור, אנשים אחרים לא רואים. גם הממשל הסיני לא חושב שיש עודף היצע בדירות – הרי הם רק מגדילים את שיווק הקרקעות כל שנה.

מתוך כתבה בצ'ינה דיילי היום:

According to the Ministry of Land and Resources, the nation's land supply rose 48 percent to 128,200 hectares in the first 11 months of this year, while sites for residential developments increased 51 percent.

לא מבין את האמון המלא של הסינים וזרים רבים בממשלה. כאילו הממשלה הסינית לא יכולה לעשות טעויות. ון-ג'יה-באו (ראש ממשלת סין – שזה שקול לשר האוצר בעצם) הוא כישלון חרוץ לפי דעתי. מאז שהוא עלה לשילטון ב-2002, התנפחה בועה עצומה בסין. כל מה שהוא יודע זה לבנות גשרים וגורדי שחקים. התפוצצות הבועה בסין תגרום לדעתי למשבר כלכלי ואולי אפילו פוליטי. נחייה ונראה.

דרך אגב, ככול שהבועה ממשיכה זמן רב יותר התוצאות של הפיצוץ תהיינה הרסניות יותר. בינתיים אין שום סימן שהבועה נרגעת כאן וזה יכול להמשיך עוד די הרבה שנים, אבל זה שזה יתפוצץ זה ברור.

יש חוקי פיזיקה פשוטים – מצב שבו בונים פי 2 מהביקוש הגנרי לא יכול להמשיך לאורך זמן. זה מאוד פשוט, אבל רוב האנשים לא מבינים את זה. בדיוק כמו שבארה"ב בנו 2 מליון בתים והיה צורך רק ב 1.2 מליון בתים בשנה. לקח זמן עד שהחגיגה נגמרה, אבל בסוף היא תמיד נגמרת.

כמו שבאפט אוהב להגיד – אם משהו לא יכול להמשיך לעד, מתישהו הוא יפסיק.

הסינים לא יכולים לבנות 10 מליון בתים כל שנה לעד, ולכן זה יפסיק מתישהו.

עידו לא נראה לי סביר שהממשל הסיני לא מודע לעודף הדיור.בסין כולם מדברים על זה שיש המון דירות ריקות….מספיק להסתובב ברחוב ולראות.לא נראה לי סביר שהממשל כל כך מנותק.

דרך אגב הרבה עירוניים חזרו לכפר בשנה הקודמת כיון שיש הטבה כיום למי שעובד בחקלאות במקום בתעשייה.הם פשוט לא חזרו לעבודה אחרי ראש השנה הסיני.

הממשל הסיני עושה הכל בגדול – ואף אחד לא יודע מה התוכניות העתידיות שלהם ואם הם לא יצטרכו ברזל לתוכניות….

אתה חושב שהתפוצצות בועת הנדל"ן תשפיע על הצמיחה המטורפת בסין? תשפיע על תעודת סל של השווקים המתעוררים?

עידו שלום,

האם לא יותר פשוט ואפקטיבי לעשות short על הסחורה הברזל.

אני מניח ששם גם ניתן למנף את זה ולהרוויח יותר מאחוז הירידה בפועל.

ניר

אני לא מכיר דרך לעשות שורט על הברזל.

אם אתה מכיר, אני אשמח לשמוע.

בקשר למינוף, אני כבר ממונף מספיק, ולא מתכוון לעלות את המינוף שלי.

אני מקווה בשבילך שתחזור לארץ לפני הפיצוץ…לא נראה לי שזה יהיה נעים להיות שם בזמן הזה.

אני קצת מהורהרת לגבי כמות האנשים בסין כי זה בעצם המפתח אם יש צורך בדירות או לא…

יש כל כך הרבה סינים ללא תעודת זהות שלא רשומים בשום מקום…הממשלה יודעת את זה ולכן המפעלים יכולים להצהיר על כל כמות עובדים – לא ניתן לביקורת.כלומר הבעיה היא לא רק המעבר מהכפר לעיר אלא כמויות של אנשים ללא זהות…

במידה והממשל יחליט לבנות גם בכפרים ולהעביר אנשים לדירות במקום המגורים בצריפים – הרי אצלם מחליטים ומבצעים מייד – פינוי,הריסה העברת אוכלוסיה.ראה מה קרה בביג'ן לפני ואחרי האולמפיאדה או מה קרה בשנזן בשנה לפני שהונג קונג חזרה לסינים.

יש לקחת בחשבון מרכיב נוסף שנובע מהתרבות- כיום ילדים נתקעים בבית ההורים עד שהם מתחתנים – בחורה בת 40 שלא התחתנה תשאר אצל הוריה .בסין לא מקובל לשכור דירה עם חבר/חברה ולצאת מבית ההורים.

ככל שיש ערבוב עם המערב לדעתי יותר צעירים יצאו מהבית לפני נשואים ויצטרכו דירות להשכרה בדיוק כמו בארץ או בארה"ב.

היבט אחר יש להרבה גברים מהונג קונג שתי נשים אחת בסין ואחת בהונג קונג ולשתיהן יש ילדים ממנו – שתי משפחות שתי דירות.

נראה לי לא פשוט להחליט לגבי עודף הדיור שכרגע בא לידי ביטוי בשטח…

רונית, למעשה הסינים מנפחים את מספר התושבים שלהם. זה משהו שתכננתי לכתוב עליו בנפרד, ואולי אני עוד אעשה את זה.

הנתונים הרשמיים מראים על פריון של 1.2 ילדים לאישה, אבל כולם יודעים שיש הרבה ילדים שחורים (כלומר לא מדווחים). השאלה היא כמה.

האקדמאים הסינים שמתעסקים בדמוגרפיה טוענים שהפריון האמיתי עומד על 1.3-1.5 ילידים לאישה, ואני מסכים איתם. אבל הממשלה הסינית חושבת שמדובר על 1.7 ילדים. למעשה זה מה שהיא חשבה עד לא מזמן, אבל ראיתי שהשנה הם הורידו את זה ל 1.5. לדעתי הם דיווחו על הרבה יותר ילדים מאשר נולדו במשך יותר מעשור. אבל גם פה, נהיה יותר חכמים עוד חצי שנה.

לדעתי זה מאוד פשוט לדעת שיש עודף דיור בסין. גם את אמרת את זה בעצמך בתגובה הקודמת שלך – רואים בעיניים שיש המון דירות ריקות. תרחרחי קצת עם סינים שאת מכירה ותראי כמה מהם מחזיקים מספר נכסים וכמה מהנכסים עומדים ריקים, לדעתי את מאוד תופתעי מכמה התופעה הזאת נפוצה.

מחזק את עדו בקשר לתופעת הבתים הריקים. זאת ממש תופעה מוזרה. אני גר באזור מאד מרכזי בשנחאי ויש פה בניינים שלמים, רבי קומות שפשוט עומדים כמעט ריקים. בכל ערב כשאני יוצא החוצה או חוזר הביתה אני נדהם מכמות האורות שאני רואה בחלונות הבתים, בניין שרואים אור דולק ב 20% מהחלונות שלו הוא מראה מאד נדיר פה (כי רוב הבניינים כמעט חשוכים אפילו ב 8 בערב). גם כשחיפשתי פה דירה, המון דירות שהוצעו לנו עמדו ריקות, והיה ניתן לראות שחלקן ריקות כבר זמן מה. לשם השוואה, לפני שבוע חזרתי מהונג קונג, שם בשעות הערב חלונות בנייני המגורים נוצצים מאורות.

חשוב לזכור שזה המצב במרכז שנחאי שזה אזור מאד מבוקש, אני מתאר לעצמי שבערים פחות מרכזיות הבעיה הרבה יותר חריפה. ממש מול הקומפלקס שלנו יש מרכז קניות חדש שעומד ריק לגמרי! מעולם לא ראיתי דברים כאלה במקום מרכזי בעיר גדולה. אפילו בקריית מוצקין שם גרתי בארץ מרכז מסחרי אף פעם לא היה עומד ריק, אז באמצע שנחאי ?!?

ליד מקום העבודה שלי יש בניין משרדים ענק שגם הוא עומד ריק, ליד הבניין יש שני פארקים גדולים, דיי חדשים (אחד עם פסלים מברזל 🙂 ), המקום מאד נחמד אבל נטוש לחלוטין. אני לא גר בסין הרבה זמן אבל אני יכול להמשיך עם עוד המון דוגמאות כאלה.

גם בשיחות שאני עורך עם סינים אי אפשר שלא לשים לב לשיגעון לדירות. למשל, בחורה סינית ממוצעת לא תתחתן עם גבר בלי לדעת שתהיה להם דירה משלהם. וכמו שעדו רשם, הרבה סינים שקונים דירה שנייה או שלישית לא משכירים אותה. בסין יש הרבה מקרים בהם קבלן מוכר דירה כשהיא ריקה, לפעמים אפילו בלי ריצוף ובלי הרבה קירות פנים. אחרי המכירה הקונה מעצב בעצמו את החלל הפנימי, מרצפות וכו'. הרבה סינים קונים דירה אבל משאירים אותה ריקה כי אין להם כסף לשלב הגימור ואז כמובן שאי אפשר להשכיר אותה.

עוד תופעה ששמתי אליה לב, לפחות בשנחאי, היא שהרבה מהדירות הריקות היותר יקרות שייכות לסינים\טאיוואנים\הונג קונגים\סינגפורים שבכלל לא חיים בסין. יש לי חבר סינגפורי שיש לו 3 דירות בשנחאי. למשל הדירה שאני גר בה שייכת לאשה טאיוואנית שחיה באמריקה. אחרי בירור הבנו שנערך יום מכירות בלוס אנג'לס לסינים שחיים באמריקה וכך מכרו הרבה דירות בקומפלקס הזה. סביר להניח שבמוקדם או במאוחר האנשים האלה ירצו למכור את הדירות בשביל לקנות בית במקום אחר (הם הרי לא חיים בסין והם בטח יתאכזבו כשהם יגלו שהדירה שלהם מניבה 1.2% לשנה בלי לדבר על אינפלציה). כשזה יקרה כנראה שיהיה מצב בו כולם רצים ליציאה בו זמנית. מספיק שתחל ירידה במחירים של הבתים היקרים יותר בשביל להתחיל כדור שלג של ירידת מחירים גורפת, במיוחד בסין פה אפקט העדר חזק יותר מבכל מקום אחר.

יניב, תודה על התגובה. מאוד מעניין. ואני בטוח שלא רק אותי מעניין מה קורה בשנחאי הרחוקה 🙂

רק בשביל האיזון, אני חייב לציין שבקומפלקס בו אני גר אין הרבה דירות ריקות. סך הכל התפוסה כאן מלאה, ככה שלא כל הבניינים בסין רקים, אבל גם באזור בו אני גר, יש קומפלקסים כמעט רקים, והרבה מאוד נדל"ן מסחרי ריק שבכלל לא נפתח מאז שבנו אותו – שזה ממש מוזר.

צאלון, יש דרכים הרבה יותר טובות להיפטר מערימות הדולרים מאשר לבנות בתים שאף אחד לא יגור בהם. למשל – לייסף את היואן. או לעשות רפורמות בכלכלה הסינית שישפרו באמת את רמת החיים של הסינים – למשל חיזוק שילטון החוק, הגנה על פטנטים וכו'. או לא פחות חשוב – לאפשר לחברות זרות להתחרות בחברות מקומייות! (כלומר להפסיק עם הפרוטקטיוניזם)

דברים אלו יתרמו באמת לכלכלה הסינית ויעלו באמת את רמת החיים של הסינים. ברגע שרמת החיים של הסינים תעלה, גם חלק מבעיית חוסר האיזון המסחרי תפטר.

לבנות בניינים ריקים זאת אולי הדרך הכי גרוע לטפל בבעיה. עדיף כבר לזרוק את הדולרים לים (ולדאוג להרים לי טלפון לפני שהם עושים זאת) מאשר לבנות בתים ריקים. לבתים רקים יהיו המון עלויות במהלך הדרך…

@עדו מרוז

אני לא בקיא בתחום אבל ניתן לעשות זאת באמצעות חוזים עתידיים או חוזי הפרשים בדיוק כמו שעושים על מטבעות.

חפש בגוגל futures commodities או cfd commodities

אילו הייתי שליט סין הייתי מוטרד מהאפשרות שערימת הניירות הירוקים שצברתי תיאכל על ידי עש אמריקאי (המכונה "ברננק"), והייתי שמח להחליף לפחות חלק מהניירות הללו בנכסים חסיני עש.

אחת הדרכים לעשות זאת היא להשקיע בתשתיות ונדל"ן. דרך אחרת היא לצבור כמויות אדירות של מחצבים ולאחסן אותם במאגרים. בעתיד יהיה אפשר להשתמש בהם או לסחור בהם עם מדינות אחרות. מאגרים שנמצאים בשטח סין עשויים לספק מידה של עצמאות לסין במקרה של מצור כלכלי אמריקאי.

אולי החשיבה הזאת נראית לנו טיפשית ולא כלכלית, אבל גם בניה מוגברת של בתים ותשתיות נראית לנו טיפשית ולא כלכלית והנה הסינים עושים אותה.

אם זהו ההסבר למדיניות הסינית (ואין לי מושג אם זה אכן כך) אז צריכת הברזל של סין בשנים הבאות לא תיקבע על ידי צורכי המגורים אלא על ידי כמות הניירות, עוצמת הכרסום של העש וחלופות ההשקעה. ייתכן ש"מנהלי הפורטפוליו" הסיני פשוט יחליטו לקנות ולאגור כל כמות של ברזל שהברזילאים יצליחו לשלוח.

אני מקווה שאני לא מדבר שטויות – אני לא מתמצא בנתונים.

מה שאני לא מבינה זה שאם יש שם כל כך הרבה ביניינים ריקים אז למה מחירי הדירות בסין עלו למרות עודף הבניה .??

חוץ מזה הסינים מוזמנים לבנות דירות בישראל בתקווה שהמחיר ירד בארץ כי מי שמרוויח מהעליות זה רק הממשלה והמיסים שהיא גובה.

עדו, נראה לי שאתה לא עושה מספיק הבחנה בין השלטון לאזרחים.

ייסוף היואן הוא כמו מיסוי הפוך – החזרת כסף מהשלטון לאזרחים.

ההנחה שלי היא שהשלטון דואג לאזרחים כשם שבעל הלול דואג לתרנגולות, ולא מעבר לכך.

הוא לא ימהר להחזיר להן את כל הביצים שאסף עד כה כדי לשפר את רמת חייהן.

לגבי בניית בתים – אתה שוב חוזר על כך שזה לא הגיוני בעיניך.

אם הצעדים הקודמים של שליטי סין מנוגדים להיגיון שלך, מה גורם לך לחשוב שהצעדים הבאים שלהם כן יהיו לפי ההיגיון שלך?

גם כשאתה אומר "בתים שאף אחד לא יגור בהם" אתה בעצם נותן תחזית.

לדעתי קיימת אפשרות שמחיר הדירות יצנח והן יימכרו בזיל הזול או יושכרו בזיל הזול כך שרובן דווקא כן ישמשו למגורים.

צאלון, זה מאוד פשוט.

אתה חושב שזה מוצדק לבנות 10 מליון בתים כל שנה, אם הביקוש הוא 5 מליון?

מי שחושב שסין זה מקום מיוחד שבו 1+1 זה לא שתיים, אז הוא טועה. סין היא חלק מהיקום הזה וחוקיי מתמטיקה בסייסים עובדים גם פה.

אתה סתם מנסה לסבך משהו מאוד פשוט.

כשהמחיר יורד הביקוש עולה.

אולי רצית לדבר על צרכים ולא על ביקוש.

כן, אתה צודק – הייתי צריך להגיד צרכים ולא ביקוש.

בקשר לעלייה בביקוש כשהמחירים יורדים, אולי זה מה שמלמדים באוניברסיטה, אבל המציאות לא תמיד תואמת את התיאוריה.

תסתכל מה קורה בארה"ב – מחירי הבתים ירדו ואיתם גם הביקוש ירד.

עוד דוגמה – כשבועת ההיי-טק התפוצצה, מחירי המניות ירדו, אבל עם הירידה במחירים גם הביקוש למניות ירד.

אני מסכים אתך שהרבה פעמים יש בביקוש יסוד מעגלי, גם כלפי מעלה וגם כלפי מטה.

משקיעי מומנטום הם דוגמה מובהקת לכך.

אבל כדאי להבדיל בין ביקוש להשקעה ובין ביקוש למגורים.

הביקוש למגורים צפוי דווקא לעלות עם ירידת המחיר.

(ובאותה העת הביקוש להשקעה עשוי להמשיך לרדת בחדות כך שבסך הכל הביקוש ירד).

***

הבהרה כללית:

אני לא חולק עליך שיש בועת נדלן בסין, וגם לא טוען שההשקעה הסינית בנדל"ן ובתשתיות מהווה שימוש נבון או יעיל במשאבים.

אבל הטענה שלך (אם הבנתי נכון) שהרוב המכריע של הבתים הנבנים כיום לעולם לא יאוכלסו נשמעת לי מוגזמת.

צאלון, לא התכוותי להגיד שהדירות האלו לעולם לא יאולכסו. למרות שלדעתי חלק מהן אכן לא יאוכלס לעולם – כמו כל מיני דירות בעירות נידחות במונגוליה-הפנימית. אבל אני בטוח שהדירות בשנחאי ובביג'ינג יאוכלסו עם הזמן. אין לי בכלל ספק בכך.

מה שאני טוען זה שקצב הבנייה הנוכחי לא יכול להמשיך לאורך זמן, ובטח לא להכפיל את עצמו – כמו שהמנכ"ל של VALE חושב.

ובנתיים בגלובס: VALE מגיעה למקום שמיני ברשימת 30 המניות הטובות ל2011 של ברקליס

http://www.globes.co.il/news/article.aspx?did=1000610829

אה, אוקיי – אז אנחנו תמימי דעים לגבי אכלוס הדירות.

לגבי הברזל הברזילאי (זה ממש לשון נופל על לשון! 🙂 ), הנה נקודה שחשבתי עליה קודם אבל שכחתי לכתוב אותה:

חברת VALE מפיקה עפרות ברזל בריכוז גבוה, שעלות עיבודן נמוכה, נכון?

אם מחירי הברזל יירדו מי שצפוי לחטוף את הפגיעה הכי קשה הם מכרות של ברזל בריכוז נמוך, שכדאיות הכריה שלהם גבולית, לא?

(אם נתעלם ממשתנים נוספים כמו פרוטקציוניזם).

אז ניתן לתאר תרחיש שבו כתוצאה מירידת מחיר הברזל שולי הרווח של VALE אמנם מצטמצמים אך היא עדיין מצליחה לשווק את מלוא יכולת ההפקה (המוכפלת) שלה, בזכות יציאת שחקנים בעלי ברזל פחות מרוכז מהשוק.

ודאי תסכים אתי שבעיקרון היה עדיף לעשות שורט על חברה בעלת כדאיות גבולית ולא על החברה עם הברזל הכי איכותי בשוק.

(אני יודע שבחיים אין שום דבר מושלם).

איכות הברזל זה רק חלק מהמשוואה. מה עם מחיר המשלוח? גם זה נושא קריטי.

מן הסתם יש הבדל בין עלות העיבוד של הברזל הברזילאי עם ריכוז 67% לעומת הסיני עם ריכוז 33%. אבל מה כבר ההבדל בין הברזילאי לבין האוסטרלי עם ריכוז של 62%?

אני לא יודע, אבל לא נראה לי שזה הבדל משמעותי.

לדעתי, ברגע שתהיה האטה בבנייה בסין וכל ספקי הברזל ידממו, הסינים יעדיפו לקנות ברזל מקומי, ולא יהיה להם איכפת מהאיכות. אין סיכוי שהממשלה הסינית תסכים לקנות מברזיל בשעה שמכרות בסין נסגרות וכורים רבים מאבדים את מקומות העבודה שלהם. זאת לפחות דעתי, אבל מי יודע?

VALE זה השורט האידיאלי לדעתי, כי איכות הברזל לא תציל אותם. לדעתי גם עצם היותם חברה חצי ממשלתית יקשה עליהם מאוד לפטר עובדים. כמובן שזה לא משהו שאני בונה עליו, אבל זה יכול להיות בונוס נחמד.

http://www.youtube.com/watch?v=kCvCCGC-M_c&feature=channel

סרטון מעניין על סין. בדקה השישית מדברים על בניית אוניות והקשר בין סין לאוסטרליה בכל הנוגע לברזל.

שלומי תודה על הסרטון. התלהבתי לגמרי מהאניות שהם בונים. לא להאמין שיש דברים כאלו. אחלה סרטון – תודה.

צאלון, כן בערך 25% – אולי קצת יותר.

הנתונים מהטבלה של יצור הפלדה – הם של יצור פלדה. אין להם שום קשר ליצוא-יבוא.

איזה אחוז מהווה הבניה בסין מתוך צריכת הברזל העולמית? (בערך 25% ?)

האם נתוני צריכת הברזל העולמית כוללים גם צריכה מקומית או רק סחר בין-לאומי?

צאלון (ואחרים), הנה מסמך שנותן תמונה הרבה יותר מלאה על ענף הפלדה העולמי. ניתן לראות בדיוק כמה כל מדינה מיצרת, כמה ברזל היא מייבא וכו':

http://www.worldsteel.org/pictures/programfiles/SSY2009.pdf

תודה, עדו.

עידו

לא ברור לי מצד אחד אתה עושה שורט על VALE מצד שני VALE מומלצת לקניה-ראה כתבה בגלובס שהציג גיא למעלה….נראה לי ששווה בדיקה מחודשת או שאני מפספסת כאן משהו בהבנה.

רונית, את צריכה להתחיל להיתרגל לכך שאף פעם לא איכפת לי מה אחרים חושבים על ההשקעות שלי – בטח לא אנליסטים בגרוש.

עידו בנתיים שאלתי את הסינים שלי – מתברר שכבר שנה הממשל הסיני עושה צעדים לצמצום הבניה .עד כמה שאני מכירה את פעולות הממשל כשהם מחליטים הם מבצעים….

הסינים שלי חושבים שהפעולות האלו יצמצמו את היקף הבניה ולכן הבועה או העודף דירות ילך וירד.לא נראה להם שהולך להיות משבר או בעיה כלכלית בסין שנובעת מכך.

אני מבינה את תפישתך שלא אכפת לך מה אחרים חושבים יחד עם זאת לדעתי כן חשוב לאסוף אינפורמציה , לשקול ,לשמוע דעות של אחרים ושכל אחד יחליט בסוף מה שנראה לו.

אני מניחה שככל שיעבור זמן נראה יותר את הכיוון …לדעתי שווה לשקול מחדש את השורט …אם אני אשמע אינפורמציה חדשה מהסינים אעדכן אותך.

רונית, שקלתי מחדש את השורט במהלך סוף השבוע, והחלטתי להגדיל אותו. אתמול הגדלתי את השורט פי 5.

כמו שאמרתי, ממש לא איכפת לי מה אנשים אחרים אומרים (וזה כולל את החברים הסינים שלך). כל מה שמעניין אותי הן העובדות. והעובדות תומכות במה שאני עושה.

אין לי בעייה להקשיב לדעות של אחרים ולקרוא דעות מנוגדות לשלי, אבל בסופו של דבר מדובר בכסף שלי, וההחלטה היא שלי בלבד. אני לא אשנה את דעתי רק בגלל שמישהו אחר חושב כך או אחרת, אני אשנה את דעתי רק אם שוכנעתי שטעיתי.

גיל, VALE היא לא יצרנית פלדה. כלומר היא גם מייצרת פלדה, אבל לא בגלל זה עשיתי עליה שורט.

אלי, תודה. אולי אני באמת צריך לנסות לקרוא את הספר הזה שוב.

Corado, לפחות בינתיים אני לא עושה שום דבר בשביל להגן עלי. אפילו את ההשקעה שלי ב VALE אני לא רואה ממש כהגנה. מבחינתי זאת השקעה ולא הגנה.

אדרבא, רונית – אם תופסק הבניה, יצומצם השימוש בברזל, לא? זה לא שעדו מנסה להרוויח ממשבר כללי בסין או מירידת מחירי הדירות – הוא מיקד את השורט בירידה של צריכת הברזל.

לגבי ירידה של ביקוש ביחד עם ירידת המחירים (בניגוד גמור לחוקי הכלכלה הקלאסיים) – זה הנושא המרכזי (לדעתי) בספר הלא פשוט של סורוס – "האלכימיה של הפיננסים" והוא טוען שזה הבסיס להשקעות הקרן "קוונטום" שלו ושל רוגרס שנתנה תשואה של 4000% בעשור שנות ה 70

שאלה/ות לי לעדו ושאר החברים, מה יקרה לבורסות בארה"ב אם וכאשר תהיה אינפלציה גבוהה בארה"ב?

בוא נגיד לצורך הדיון, 30% סה"כ לאורך 3-4 שנים (הכוונה היא בעיקר האם הם יעלו באותה מידה פחות או יותר).

איטואטיבית, זה נשמע לי כמו סביבה שבה מאוד לא משתלם לעשות שורט, אבל אולי אני מפספס משהו.

אישית, אני מעדיף לא לנחש ניחושי מאקרו אלא להמשיך ולנסות לקנות חברות ספציפיות עם טווח ביטחון גדול, לכן, אם שוב אשאל את אותה שאלה בצורה נוספת, האם במצב של אינפלציה גבוהה ערך הכסף שמושקע בפוזיציות לונג של מניות ישמר?

מהמעט שמצאתי על זה באיטרנט (זימבבואה, ארגנטינה) קיבלתי את הרושם שכנראה שכן, אבל אשמח לשמוע את הדעות של אנשים שכבר ראו הרבה יותר ממני במשחקים האלה.

תשובה – לא יודע.

נראה לי שאפשר להסתכל בהיסטוריה. תקופת האינפלציה הגדולה בארה"ב בין 1969 ל-1981 הייתה תקופה איומה למניות, אבל נדמה לי שאג"ח היה יותר גרוע. בספר של ברטון מלכיאל הליכת אקראי בוול סטריט יש סקירה של הנושא. בישראל מניות הבנקים נחשבו להגנה מפני האינפלציה המטורפת וכולנו יודעים איך זה נגמר.

אני מניח שאינפלציה גבוהה אכן נראית דבר בעייתי כשקונים אופציית פוט, אבל כשעושים שורט זה פחות משנה כי מקבלים כסף ואפשר להשקיע אותו באפיקים שיצמחו עם האינפלציה.

להוסיף על יהונתן:

בזמן אינפלציה ערך הכסף יורד ( ביחס לסחורות – כגון זהב ) לכן שווי חברות במונחים כספיים עולה כפי שקורא בשנה וחצי האחרונות, אך שווי החברות ביחס לזהב הוא יכול להשאר קבוע.

אם יש אינפלציה אז הממשלה מעלה את הריבית, בטווח קצר מחירי המניות ירדו בגלל שאנשים שלקחו הלוואות יעדיפו להחזיר אותן עקב ריבית גבוה ואנשים שונאי סיכון יעבירו את החיסכונות שלהם לפיקדונות שיתנו ריביתי יותר גבוה מהריבית כיום.

בטווח ארוך מחיר מניה משקף את ערך החברה, לכן אם חברה תרווח יותר מהריבית בבנק או תחלק דיבידנד יותר גבוה, אנשים יעדיפו להשקיע בחברה.

לכן התשובה של עידו היא מדויקת, באינפלציה יש השפעה לשתי הכיוונים על מחיר המניות ואי אפשר לדעת מה יקרה.

עידו,

אני מנסה להבין את התזמון. שורט מוגבל בזמן לא? (לא כוונתי שמתפוגג כמו אופציה אלא שהלחה העמלת השאלה)

אם כן לא עדיף להמתין קצת לאינדיקציה כזו או אחרת שתרמוז (לא תבשר , תרמוז) על עתיד בואו של פיצוץ הבועה הסינית?

לדוגמא – דיוני ממשלה בנושא\הגדלת מיסוי על ברזל מיובא וכיוצ"ב.

כמו תמיד בהשקעות שלי, אין כאן שום נסיון תזמון.

כמו מסים אחרים, גם מס האינפלציה פוגע בעסקים מסויימים יותר מאשר באחרים.

וורן באפט כתב מאמר על השקעה במניות בתקופת אינפלציה (ונדמה לי שגבי זי תרגם לעברית).

אם הבנתי נכון באפט טוען שהאינפלציה פוגעת מאוד דווקא בחברות עם הרבה רכוש קבוע, כי בסופו של דבר הן חייבות לחדש את הציוד ולשלם על כך מחירים גבוהים, בעוד שחברות עם מעט רכוש קבוע, ובעיקר כאלה בעלות מוצר נחשק, עשויות להצליח להעביר את ההתייקרות לצרכנים.

כמו כל מגיפה, כמובן שפה ושם יש כאלה שמרוויחים ממנה, אבל יש לזכור שמדובר במגיפה שבסך הכל גורמת נזק ולא תועלת.

(למי שלא מבין למה אינפלציה היא מס – אני יכול להסביר).

העניין הוא, כמו שכתבתי פה הרבה פעמים בעבר, שזה פשוט בזבוז זמן לשבת ולחשוב על כל המלחמות, מהפיכות או היפר-אינפלציה שכן יקרו או לא יקרו.

כן, זה כיף ומעניין לדבר על הדברים האלו, אבל הם לא תורמים שוב דבר והם נטו בזבוז זמן, כי בתכלס לאף אחד אין מושג מה יקרה. כמו שהראתי כאן בעבר, אפילו באפט טעה בניבואי האינפלציה שלו.

עדיף לקרוא עוד דוח כספי או ספר טוב בזמן הזה. או אפילו לראות האח-הגדול בזמן הזה – לפחות שם אפשר ללמוד משהו.