אחד המוטיבים הכי בולטים בבלוג הזה היה הפסימיות שלי לגבי הכלכלה הסינית ובמיוחד הנדל"ן הסיני. פמפמתי את זה פה במשך שנים ואפילו חזיתי פעמיים מפולות שלא התרחשו.

עכשיו זה כבר ודאי שהנדל"ן הסיני ובכלל הכלכלה השניה בגודלה בעולם סובלים. הנמר הסיני כבר לא מה שהיה, וכמו שכולנו יודעים – איפה שיש משבר ישנן הזדמנויות. או שלא??

הסבב הראשון שלי בהונג-קונג

מה שרוב הקוראים אולי אינם יודעים היא העובדה שלא תמיד הייתי דוב-סיני. משנת 2003 עד 2009 רוב ההון שלי היה מושקע בחברות סיניות (בעיקר חברות נדל"ן הונג-קונגיות). רק אחרי משבר הסב-פריים בארה"ב העברתי את מרכז הכובד מסין לאמריקה. זה לא רק שאחרי המשבר הפיננסי נפתח חלון הזדמנויות להשקיע בארה"ב, אלא גם שהפסימיות הגוברת שלי לגבי סין, הביאה אותי לצאת מהשוק האסייתי. בערך בשנת 2013 הייתי כבר כמעט לגמרי מחוץ לשוק ההונג-קונגי. כלומר – לפני כעשור.

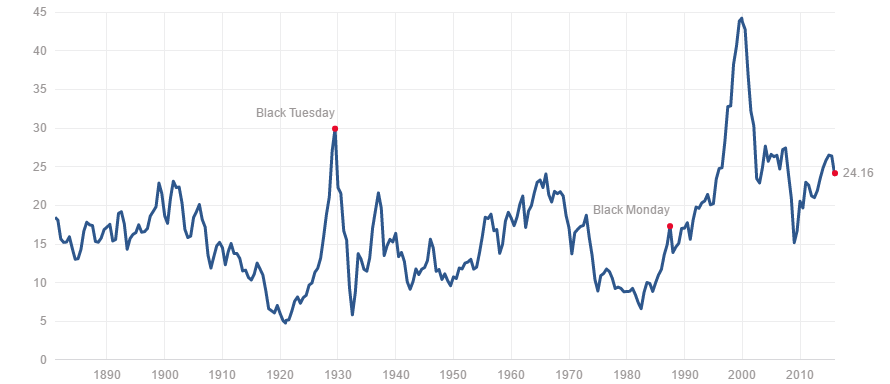

למרות שטעיתי לגבי תזמון פיצוץ הבועה בסין, בדיעבד זו לא הייתה החלטה שגויה להתרחק מהבורסה בהונג-קונג. ההאנג-סאנג חזר למחיר של 2006, ואם לא הייתי עושה את המעבר הפיננסי מערבה, הייתי היום במצב כלכלי אחר לגמרי.

משפחתי ואני עברנו לגור בהונג-קונג בשנת 2001, וכשנתיים לאחר מכן נפתחה בפני הזדמנות פז להשקיע בשוק זול עם פוטנציאל ענק. בחמשת השנים שהקדימו את השפל של הבורסה בהונג-קונג, העיר חטפה מכה אחר מכה. זה החל מהמשבר הפיננסי באסיה של 1997, המשיך עם המפולת של הנסד"ק ב-2001 ולקינוח קיבלה הונג-קונג את מגפת הסארס. הסארס ב-2003 סימן את תחתית השוק ואת שיא הפסימיות של המשקיעים.

אני, שהייתי רק בתחילת דרכי כמשקיע ערך, ראיתי את משבר האמון הגדול, וניצלתי את ההזדמנות לקנות מניות במכפילים מגוחכים.

מאז הכלכלה בהונג-קונג פרחה ואיתה הבורסה. במשך כעשור הכלכלה הסינית חוותה צמיחה דו-ספרתית, והונג-קונג שהייתה מרכז פיננסי, תיירותי ומסחרי נהנתה מפריחה זו. לא היה צריך להיות גאון גדול כדי לעשות כסף אז. כל מי שקנה מניות ו/או נדל"ן ב-2003 בהונג-קונג, הניב תשואות מטורפות. כל מה שנגעתי בו אז, טס למעלה. החוכמה היחידה הייתה רק לזהות שהמשבר הזה הוא זמני. שהונג-קונג תחזור לפרוח.

רבים בזמנו לא ראו את זה ככה. היו לי ויכוחים אז עם הקולגות הסינים שלי. הם האמינו שהונג-קונג גמרה את תפקידה ההיסטורי ושערים כמו בייג'ינג, שנג'ן ושנחאי יחליפו אותה. הטענה שלי בזמנו הייתה שלהונג-קונג יש יתרון אדיר על ערים אלו, כיוון שהשיטה הכלכלית שלה טובה יותר, החופש הכלכלי והפוליטי בה גדול יותר והאוכלוסיה בעיר הדרומית איכותית יותר מאשר בשאר הערים בסין.

האהבות שלי, הראשונות שלי, אותן אזכור לעולם

המניות האלו שקניתי בזמנו בהונג-קונג בנו לי את החיים. הן נתנו לי את התנופה הכלכלית שהייתי צריך בגיל צעיר ותמיד אזכור אותן. למרות שכבר כעשור אין לי חברת נדל"ן הונג-קונגית בתיק, לאורך השנים לא הפסקתי לעקוב אחריהן בתקווה שאולי יבוא יום ואעשה אליהן סיבוב נוסף.

אני לא רוצה לתת פה יותר מדי שמות ספציפיים של חברות (מי שרוצה יכול פשוט לבדוק אחורה בבלוג במה הייתי מושקע לפני 2011 כדי לקבל רעיונות), אבל אזכיר חברה אחת כיוון שהיא גדולה וגם כיוון שאני כנראה לא אשקיע בה. ננסה להסתכל עליה ביחד ונראה מה קרה שם בעשרים שנה האחרונות (בערך).

החברה היא האנג-לונג, והפעם האחרונה בה כתבתי עליה הייתה בשנת 2014. אני לא ממש זוכר מתי קניתי ומכרתי את המניה ואין לי כוח לבדוק, אבל אם אני לא טועה, קניתי אותה בערך ב-2005 או 2006 בכ-10 דולר למניה, ומכרתי כשנתיים מאוחר יותר בכ-20 דולר הונג-קונגי. קניתי אותה כשהיא נסחרה בכחצי מההון העצמי שלה (P\B של כ-0.5). לאחר שמכרתי היא המשיכה לעלות ומחירה נשק אפילו ל-40 דולר. היום, כמעט 20 שנה לאחר שרכשתי את המניה, היא חזרה למחיר של 2005. המניה נסחרת שוב סביב ה-10 דולר, רק שהיום ההון העצמי למניה מוערך בכמעט 70 דולר, מה שמקנה לחברה מכפיל הון של כ-0.16.

אוקיי, אוקיי, אני יודע מה בטח תטענו – שהנדל"ן שלה מוערך ביתר. נכון, אני בטוח שזה המקרה. אבל בואו נשים בצד את הערכות השמאים. מאז שמכרתי את המניה, החברה בוודאות צמחה. הם קנו אדמות רבות בסין ובנו פרוייקטים עצומים – לרוב נדל"ן מסחרי שמעליו גורדי שחקים של נדל"ן משרדי. החברה התרחבה לערים – Tianjin, Wuxi, Dalian, Wuhan, Shenyang ו Kunming.

המטרה של הפוסט הזה הוא להתמקד דווקא בחברה ספציפית, אז לא אמשיך להרחיב עליה. מי שמעוניין יכול לחפש מה כתבתי עליה בעבר ולקרוא את הדוחות שלה. מה שאני רוצה להגיד זה שמאז 2005 החברה יצרה ערך. השווי שלה אמור להיות גבוה משמעותית ממה שהוא היה לפני 20 שנה.

מן הון להון זה הזמן לעשות הון בהונ(ג קונג)?

אז אם הערך של האנג-לונג עלה כל כך, למה אני מהסס לקנות? מדוע אם ב-2005 אהבתי אותה, אני לא עף עליה היום כשהיא במחיר זהה ובתמחור משמעותי זול יותר?

אתחיל קודם עם הפסקה האחרונה מהפוסט שלי ב 2014:

יוצא לחשוב די הרבה על היום שאחרי המפולת בסין. למשל, האם אני אהיה מוכן להיכנס שוב למניות כמו האנג-לונג או וילוק? והאמת שבאופן מפתיע אני לא בטוח בכך. כלומר, ברור שבמחיר מסוים אני אהיה מוכן להיכנס, אבל המניות צריכות לרדת ממש הרבה כדי שזה ייקרה. כל מי שנכנס להשקעה בערים הקטנות יותר בסין הולך לסבול מאוד, וזה לא משהו זמני. לדעתי יש כשל שוק רציני מאוד בערים האלו. אני לא בטוח שאי פעם עודף הבנייה שם ייספג, ולכן החברות האלו תעבודנה בתנאים בהם ההיצע תמיד גדול מהביקוש.

זה עוד היה ב-2014 כאשר מאז עודף הבנייה בסין רק החמיר. סין בנתה יותר מדי מהכל ב-15 השנים האחרונות וכיום יש בעיה חמורה של עודף היצע. זו בעיה לא פתירה. אם עודף ההיצע היה קטן והדמוגרפיה הייתה חיובית, אז היה הגיוני לצפות שהצמיחה תעשה את שלה, ועם הזמן ייפתר עודף ההיצע. זה לא המצב בסין – יש הרבה יותר מדי נדל"ן והאוכלוסייה מצטמקת. לכן ממש קשה לי ללחוץ על כפתור ה-"קניה". וזה עוד לפני שמכניסים סיכונים אחרים למשוואה – כמו המצב הפוליטי בסין, עבודה מהבית (שתשפיע על הנדל"ן המשרדי) וקניות באינטרנט.

מה באמת הערך של חברה שמחזיקה קניון יוקרתי בסין כאשר יש לידו עוד עשרות כאלו שעומדים חצי ריקים?

סיכום

הבורסה בהונג-קונג זולה מאוד. אין יום בו אני לא חושב האם לא כדאי שוב להיכנס חזק לשוק הסיני. בדקה זו רק 5% מהתיק שלי מושקע בהונג-קונג אשר מתפזרים בין שתי מניות. שתי מניות אלו הן מניות של יצרניות המוטות ייצוא ולכן הסיכון שם נמוך. מניה אחת נסחרת במכפיל רווח 4 והשניה – 5. יש סיכוי לא קטן שאגדיל את ההשקעה בהן (כי – רבאק חשיש – מכפיל 4!). ובנוסף יש מניית נדל"ן שאני שוקל מאוד בחיוב לקנות בגלל המצב הספציפי שלה (שלא אפרט) ובגלל שהיא נסחרת בפחות ממכפיל 0.1 על ההון.

מי שפחות פסימי ממני לגבי סין, יכול למצוא כיום הזדמנויות שככל הנראה לא נראו מזה כמעט שני עשורים. התמחורים בהונג-קונג מאוד מאוד נמוכים, השאלה היא האם הם גם באמת זולים.

אחרית דבר

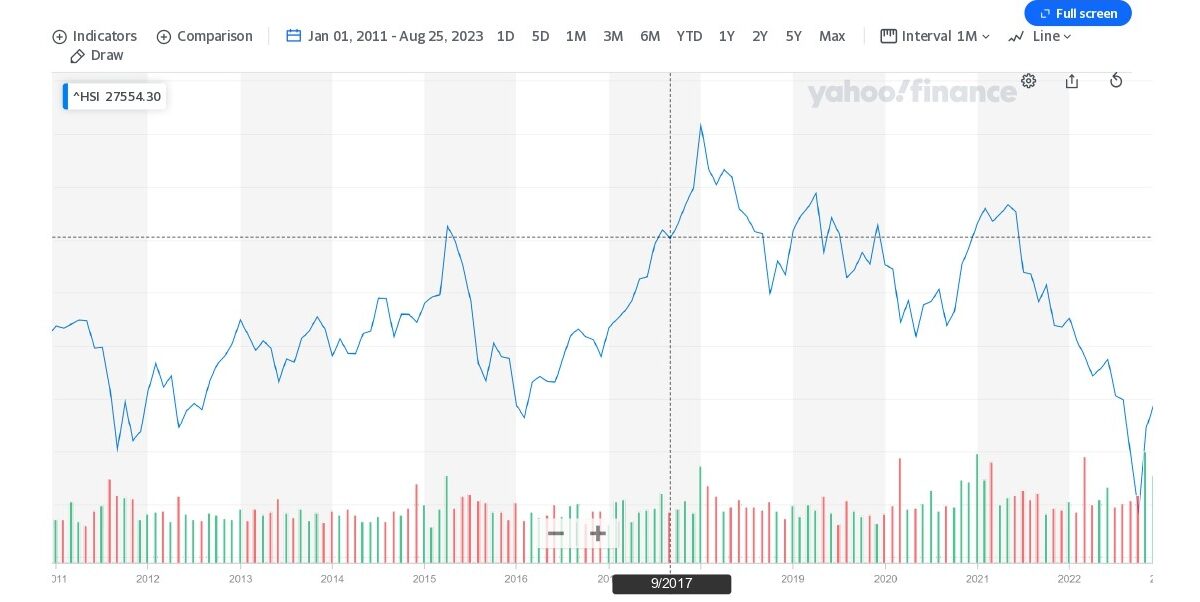

אחרי סיום כתיבת הפוסט הזה, חזרה ענקית הנדל"ן הסינית Evergrande Group להיסחר. המסחר במניה הופסק לפני מספר שנים, והיום עם חידוש המסחר- זה מה שקרה:

לפני עשר שנים עשיתי עליה שורט, ומאז היא הפכה לפנים של בועת הנדל"ן בסין. המשך (אולי) יבוא….