לפני הנסיעה שלי ליפן הבטחתי לנתח את שון-הו-טק (סימול 219), אז הנה לפניכם באיחור קל הניתוח.

אני מודע לכך שרוב הקוראים שלי לא משקיעים בהונג-קונג, אבל אני חושב שהניתוח הזה יכול להועיל לחלקם – במיוחד לאלו שחדשים בתחום ההשקעות. בנוסף לכך, מהתכתבויות שלי עם משקיעים, אני יודע שהרבה מהם נרתעים מחברות נדל"ן. כיוון שבשנים האחרונות השקעתי בהרבה חברות נדל"ן בהונג-קונג, אני מאמין שרחשתי קצת ניסיון בתחום.

בגדול, אני לא חושב שזה כל כך מסובך לנתח חברת נדל"ן, ואני מקווה שהרשומה הזאת תפיג קצת את פחד הנדל"ן אצל חלק מהמשקיעים.

שון-הו-טק היא למעשה חברת החזקות. כאשר יש מעליה חברת אם ומתחתיה חברת בת. אני חושב שמבנה שכזה קיים גם בהרבה חברות בארץ, כך שבטח חלקים מהניתוח יהיו רלוונטים לחברות רבות בארץ.

על החברה

שון-הו-טק היא חברת החזקות כאשר עיקר הערך שלה מגיע מחברת הבת שלה מגניפיסנט (סימול – 201). מגניפיסנט מחזיקה ארבעה בתי-מלון – שניים בהונג-קונג, אחד במאקו ואחד בשנחאי. כמו כן מחזיקה מגניפיסנט שני בנייני משרדים בהונג-קונג ובונה כעת עוד ארבעה בתי מלון בהונג-קונג.

שווי השוק של החברה עומד היום (לפי מחיר מניה של כ-0.9$) על כ-500 מליון דולר.

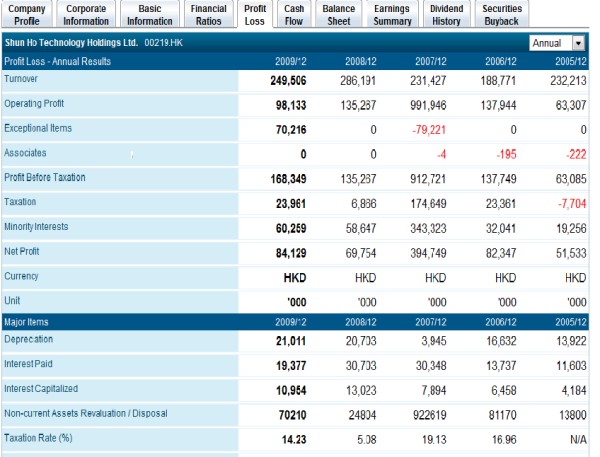

הנה תמצית הרווחים של החברה בחמשת השנים האחרונות:

חוץ מבשנת 2007, הרווחים של שון-הו-טק עמדו על 50-80 מליון דולר בשנה. על פניו נראה כי החברה נסחרת במכפיל רווח נמוך מ-10, אבל נצטרך אח"כ לבדוק את מקור הרווחים, וכמובן לבדוק את הסיבה לרווח הגבוה ב-2007 (מבדיקה זאת תגלו שהרווחים היו גבוהים עקב שיערוך נכסים שעשתה החברה בשנה זו).

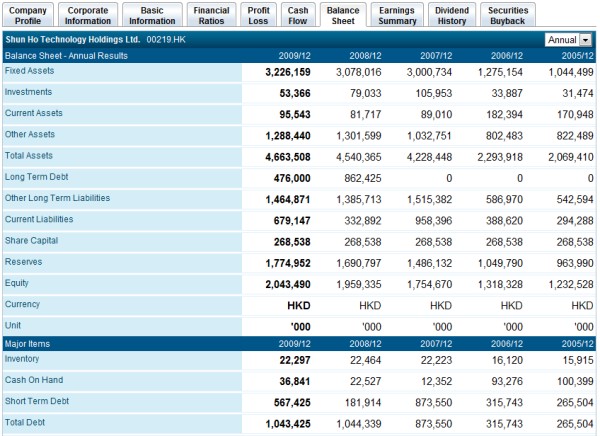

הנה תמצית המאזן של החברה בחמשת השנים האחרונות

ניתן לראות שהחברה נסחרת בהנחה משמעותית על ההון.

האם החברה זולה?

בואו נבדוק יותר לעומק את הדוח של השנה האחרונה.

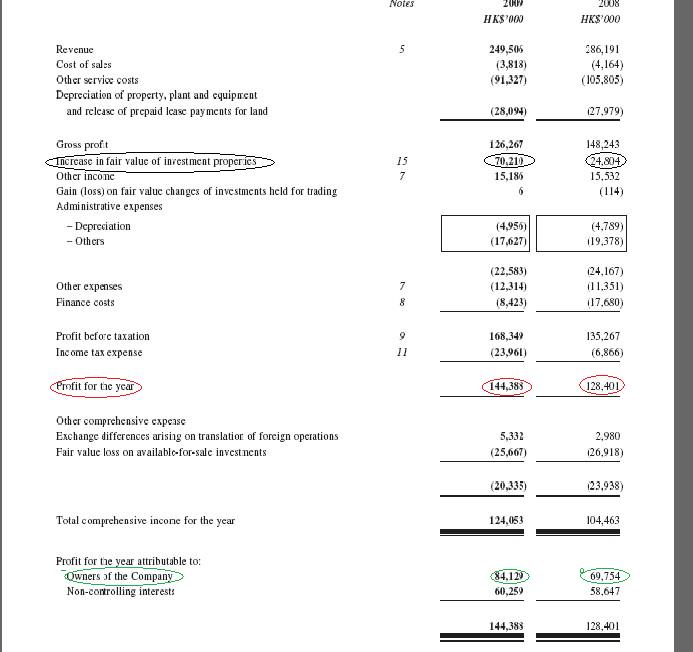

נתחיל מהשורה שמוקפת בעיגול אדום. זאת השורה שמציינת את הרווח הנקי. ב-2009 החברה הרוויחה 144 מליון דולר, וב-2008 היא הרוויחה 128 מליון. אם תעלו מספר שורות למעלה, תראו שורה שמוקפת בעיגול שחור. אלו הם רווחים שנובעים מעלייה בערך הנכסים של החברה. כיוון שהחברה לא מרוויחה ממכירת נכסים, אלא רק משכירה אותם, צריך להוריד רווח זה מהרווח לפני מס.

החברה הרוויחה 170 מליון דולר לפני מס (135 מליון בשנת 2008). נוריד מרווח זה את הרווח משיערוך נכסים, ונקבל שהחברה הרוויחה בערך 100 מליון לפני מס (110 בשנת 2008). למרות, שלפי הדוח, הרווח של החברה עלה השנה, אם מבצעים את ההתאמה שאני בצעתי, מגלים שהרווח בעצם ירד – עובדה לא מפתיעה לאור כך ש-2009 הייתה שנה רעה לתיירות העולמית, וששפעת החזירים בתחילת השנה השפיעה על התיירות מסין.

כעת נוריד 17% מס (זה שיעור המס בהונג-קונג), ונקבל שהרווח הנקי עמד השנה על בערך 80 מליון דולר, ו-90 מליון בשנה שעברה. רווחים אלו כוללים את הרווחים של בעלי המיעוט (כלומר רווחים של בעלי מניות המיעוט במגניפיסנט). אם נרד לסוף הדוח נראה שמתוך 144 מליון רווח, 84 שייכים לבעלי המניות של שון-הו-טק – או 58% מהרווחים. את נחשב את אותו היחס כלפי הרווחים האמיתיים, נקבל שהחברה הרוויחה 58 מליון דולר ב-2009 ו 64 מליון ב 2008. למען האמת, החישוב הזה הוא לא כל כך מדויק, וזאת בגלל שבעוד כל הרווחים הנובעים משיערוך הנכסים שייכים למגניפיסנט, יש לשון-הו-טק רווחים משל עצמה (כלומר לא דרך מגניפיסנט). כלומר הרווחים של שון-הו-טק יהיו קצת יותר גבוהים. אפשר לחשב בדיוק את הרווחים של שון-הו-טק ע"י השוואה בין הרווחים שלה מול הרווחים של מגניפיסנט. כיוון שההפרש לא גדול, אני לא מרגיש צורך לעשות זאת.

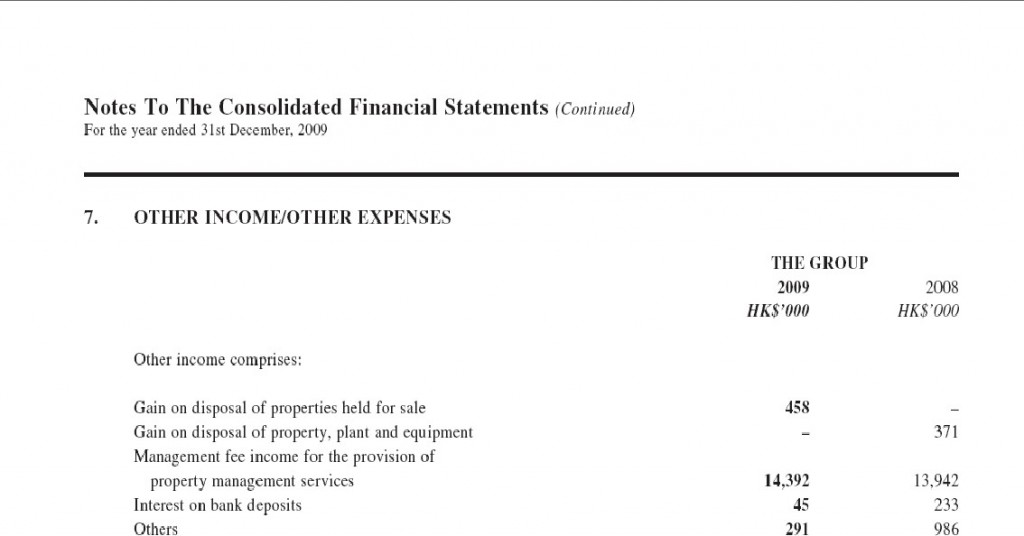

עוד דבר שחייבים לבדוק לגבי הרווחים של החברה הוא את הסעיף "Other Income". מדובר בכ-15 מליון דולר בשנה – סכום לא מבוטל.

ניתן לראות שרוב הרווחים האחרים נובעים מפעילות ניהול הנכסים של החברה. לשון-הו-טק חברות בת שעוסקות בניהול נכסים (שירותי ועד בית). כלומר ההכנסות האחרות הן לגיטימיות ואמיתיות, וצריך להוסיף אותן לשורה התחתונה של החברה.

הרווחים של שון-הו-טק מגיעים בעיקר מהמלונות ומהשכרת שני בנייני משרדים. אלו רווחים יציבים יחסית ועומדים על כ-60 מליון דולר בשנה. אין כאן שום "שטיקים" ברווחים, רווחים חד פעמיים או משהו שנראה מסריח. לכאורה, מדובר בחברה מאוד פשוטה להבנה עם מכפיל רווח של 9.

אבל מכפיל 9 זאת לא כזאת מציאה – בטח לא היום כשכל כך הרבה חברות נסחרות בזול. מן הסתם יש סיבות אחרות בגללן אני אוהב את המניה.

קטליזטור ראשון

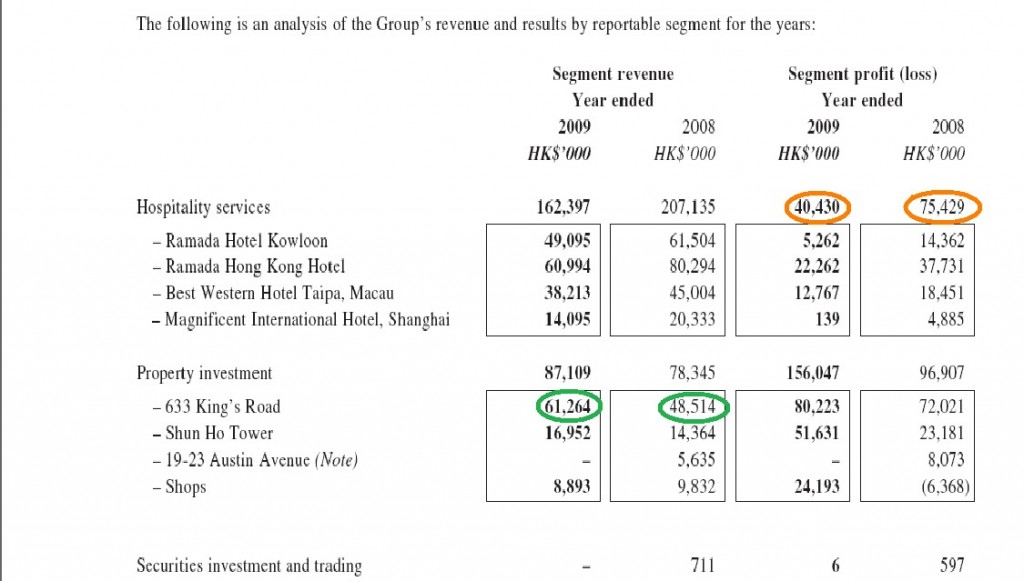

קודם כל, הרווחים של 2009 נמוכים יחסית לכוח הרווח של החברה בגלל ששנה זאת הייתה שנה כלכלית קשה ורווחי המלונות הושפעו מכך. בואו נראה זאת בחלק המפרט את ההכנסות לפי החטיבות השונות:

הרווחים של החברה מהמלונות מסומנים באדום. ניתן לראות כי הרווחים ירדו מ-75 מליון דולר ל-40 מליון דולר. אם נניח שהרווחים יחזרו לרמה של 2008, אז מדובר בתוספת של כ – 12-15 מליון דולר לרווח הנקי (אחרי שהגדלתי ב-5-10 מליון את ההוצאות, הפרשתי 44% לבעלי המיעוט והורדתי את תשלומי המס).

אם כך, מדוע החברה הרוויחה 58 מליון ב-2009 ורק 64 מליון ב-2008 ולא 70-75 מליון?

הסיבה לכך תמונה בכך שהכנסות השכירות שלה ב-2008 היו נמוכות יותר. גם בגלל שדמי השכירות ב-2009 בהונג-קונג עלו, אבל בעיקר בגלל העלייה בדמי השכירות מהבניין ברחוב קינג. סימנתי את ההכנסות משכירות בירוק, ואפשר לראות שהן עלונה מ-48 מליון ב-2008 ל 61 מליון ב-2009. הסיבה לכך היא שבניית הבניין ברחוב קינג הסתיימה רק ב-2007 ולקח זמן עד שהוא אוכלס. למעשה גם בשנת 2009 הבניין לא היה מושכר במלואו. כיום דמי השכירות כבר מגיעים ל-71 מליון דולר בשנה (לפי עמוד 5 בדוח השנתי).

שאלה לקוראים – למה בדקתי את הרווחים של המלונות, אבל את ההכנסות (ולא הרווחים) של בנייני המשרדים?

ניתוח זה מביא אותי למסקנה שאפשר להוסיף לרווחים של 2009 עוד 12 מליון דולר כתוצאה מעלייה בהכנסות המלונות ועוד 8 מליון כתוצאה מעלייה בדמי השכירות של הבניין ברחוב קינג.

זה כבר מביא אותנו לרווחים של 80 מליון בשנה.

קטליזטור שני

בימים אלו בונה מגניפיסנט עוד ארבע בתי מלון בהונג-קונג. כלומר היא הולכת להכפיל את מספר בתי-המלון שלה. כיום לחברה יש 1,000 חדרים, ובימים אלו נבנים עוד 1,300 חדרים. כל המלונות נבנים בהונג-קונג ושלושה מתוך הארבעה באי הונג-קונג – איפה שהלינה במלונות יקרה יותר. אפילו אם נהיה שמרנים, אפשר להניח שהרווחים מהמלונות יכפילו את עצמם כתוצאה מבנייה זו. כלומר – יתווספו עוד 75 מליון דולר בשנה לפני הוצאות ולפני מסים. או לפחות עוד 25 מליון דולר של רווח נקי – אחרי שהורדתי כ-20 מליון דולר הוצאות, 10 מליון מסים והורדתי 20 מליון רווח של בעלי המיעוט במגניפיסנט.

כבר הגענו לרווח של 105 מליון דולר הונג-קונגי בשנה.

קטליזטור שלישי

כיום ההחזקה של שון-הו-טק במגניפיסנט עומדת על 56%, אולם מגניפיסנט הנפיקה לפני כשנה אג"ח להמרה, כאשר שון-הו-טק רכשה חלק נכבד ממנו. בעקבות כך ההחזקה של שון-הו-טק במגניפיסנט תעלה מ-56% ל 71% – כלומר 15% נוספים מהרווחים של מגניפיסנט יעברו לשון-הו-טק. דבר זה יתרום עוד כ-30 מליון לרווח הנקי של שון-הו-טק

זאת אומרת שתוך 3-4 שנים הרווחים של שון-הו-טק יעמדו על כ-135 מליון דולר הונג-קונגי. עם שווי שוק נוכחי של 500-550 מליון, אנחנו מקבלי שמכפיל הרווח עומד על בערך 4.

שימו לב שכל הרווחים עליהם תדווח שון-הו-טק יהיו רווחים מדמי-שכירות והשכרת חדרי מלון. לא מדובר כאן על רווחים חד-פעמיים מפעילויות פיננסיות מסובכות, אלא רווחים די קבועים מעסק פשוט. אני בטוח שכשרווחים קבועים אלו יגיעו עוד מספר שנים, המניה תסחר במחיר הרבה יותר גבוה ממחירה היום. כמו כן, בניתוח הזה שלי התעלמתי לחלוטין מהחזקה נוספת של שון-הו-טק – החברה מחזיקה כ-20% משון-הו-ריזורס (סימול 253). בגלל שההחזקה בשון-הו-ריזורס קטנה מ-50%, החברה לא מחשיבה את חלקה ברווחים של שון-הו-ריזורס, אלא מדווחת על רווח או הפסד בחברה לפי עלייה או ירידה במחיר המניה של שון-הו-ריזורס.

למשל, אם שון-הו-ריזורס הרוויחה 40 מליון דולר בשנת 2009, ובאותה שנה מחיר המניה של ירד ב-10%, אז שון-הו-טק תדווח על הפסד של 10% מההשקעה שלה בשון-הו-ריזורס, ולא על רווח של 8 מליון דולר (20% של 40 מליון). אם נחשיב את הרווח היחסי של שון-הו-טק בשון-הו-ריזורס, נקבל עוד כמה מליוני דולרים של רווח בשנה.

רוב הרווחים של שון-הו-ריזורס מגיעים מההשקעה שלה בשון-הו-טק ובמגניפיסנט. יש פה בעצם מבנה החזקה מעגלי כאשר שון-הו-טק מחזיקה במניות של שון-הו-ריזורס ובמגניפיסנט, מגניפיסנט מחזיקה מניות בשון-הו-טק ושון-הו-ריזורס מחזיקה מניות בשון-הו-טק ובמגניפיסנט. יכול להיות שאחת הסיבות לתמחור החסר של שון-הו-טק הוא המבנה המסובך הזה.

הערה חשובה – במקרה כזה, שחברת בת אחראית לרוב הרווחים של חברת האם (ואפילו במקרה שחברת הבת אחראית לחלק יותר קטן מהרווחים), חייבים לקרוא גם את הדוח של חברת הבת. אפשר לדלג על חלק מהעמודים כי הרבה דברים חוזרים על עצמם מהדוח של חברת האם, אבל בד"כ יש אינפורמציה נוספת ומעניינת בדוחות של חברת הבת.

חשוב לציין שניתוח זה של שון-הו-טק הוא דעתי האישית בלבד, ואין זה אומר שהניתוח נכון או מדויק. כמו כן אני מחזיק במניה, אבל אני יכול למכור אותה בכל עת מבלי לדווח על כך כאן או בכל מקום אחר. ובשום פנים ואופן אין לראות בניתוח זה המלצה לקנות את המניה (או כל מניה אחרת לצורך העניין).

ניחוש תשובה: הרווחים גבוהים מההכנסה, זה אומר שאו שזה התגלל מתקופה קודמת או שזה מ"הכנסה אחרת" או חד פעמית?

אני אתחיל עם התשובה לשאלה. למרות שחלק מהתשובות היו די נכונות, הנה ההסבר המלא:

כמו שרועי כתב, ניתן לראות שהרווחים של בנייני המשרדים היו גבוהים מההכנסות שלהם. איך זה יתכן?

שון-הו-טק רשמה רווח גדול כתוצאה משיערוך שני הבניינים שלה – אפילו סימנתי זאת בעיגול שחור בדו"ח רווח/הפסד. כמו כן אמרתי שאני מתעלם מרווח זה, כשאני בודק את הרווחים האמיתיים של החברה.

הסיבה שהרווחים של הבניינים גבוהים יותר מההכנסות שלהם היא שהרווחים כוללים – שכירות + שיערוך הנכסים. אבל אותי מעניינים רק דמי השכירות, ולכן אני בודק את ההכנסות.

כמו שחלק טענו כאן, זה נכון שישנן הוצאות שוטפות לניהול הבניינים, אבל הן מינימליות. אפשר לבדוק זאת ע"י השוואה בין ההפרש בין – ההכנסות מול הרווחים של הנכסים – לבין השיערוך של הנכסים (שעמד השנה על 70 מליון דולר).

נחבר את הרווחים של שני הבניינים ושל החנויות ונקבל 156,047K. כעת נחבר את ההכנסות של הנ"ל ונקבל 87,109K. נחשב את ההפרש ונקבל 69 מליון. זאת לעומת 70 מליון של רווחים כתוצאה משיערוך. זאת אומרת שההוצאות הכרוכות בניהול הנכסים מינימליות. כך שאם ההכנסה מהבניין ברחוב קינג תהיה גבוהה השנה ב-10 מליון מאשר בשנה שעבר, אפשר להניח שהרווח אחרי מס יגדל ב-8 מליון.

אלעד, עלות בנייה של מלון 3 כוכבים עומדת על כ 17K-20K דולר הונג-קונגי למ"ר. המלון ברח' בורוינקטון כבר בשלבי סיום. השטח של שלושת המלונות האחרים הוא בערך 24K מ"ר. שניים מהמלונות בשלבי בנייה, והשלישי יתחיל בקרוב. אז נניח שעלות הבנייה של המלונות תעמוד על 400-500 מליון דולר. אפשר להניח שמגניפיסנט תרוויח לפחות 200 מליון דולר בשנתיים הקרובות. בנוסף, הם מחזיקים כ-30 מליון במזומן. אז סביר להניח שהחברה תצטרף להלוות עוד 200-300 מליון. כיוון שהם לא כל כך ממונפים אני לא רואה בכך בעיה. כמובן הוצאות הריבית תגדלנה קצת, אבל זה יותר מיתקזז ע"י כך שהחברה תפסיק לשלם ריבית על האג"ח בעוד שנה, ומכך שסביר להניח שהשכירות בהונג-קונג תעלה בשנתיים הקרובות.

התפוסה בהונג-קונג עומדת על 93%. לפני 3 שנים השוק הוצף קצת במשרדים במזרח-קאוולון. לאט לאט ההיצע נספג, וכיום אין בנייה מסיבית של משרדים שאמורה להציף שוב את השוק. אני דווקא לא חושב ששנתיים זה זמן מוגזם ליישב בניין בגודל של 24K מ"ר. בהונג-קונג מודדים ברגל-מרובעת (אפשר לחלק ב-10 בשביל להגיע בקירוב למ"ר – למשל 120 רגל-מרובעת שקול בערך ל 12 מ"ר). השכירות שונה מאוד ממקום למקום – באי הונג-קונג השכירות היא בערך 30-40 דולר הונג-קונגי לרגל מרובעת לחודש. בסנטרל המחירים יותר גבוהים, ובחלק מהבניינים עוברים את ה-100 דולר לרגל מרובעת. בכל אופן הנה נתונים מפורטים על הנדל"ן המשרדי בהונג-קונג מעודכנים לרבעון הראשון של השנה.

יובל, זאת נקודה נכונה. לחברות השקעה יש נטייה להסחר בהנחה על סך כל ההחזקות שלהן. זה גם המצב בשון-הו-טק. כשקניתי את מניה ההנחה נראתה לי גדולה מדי, אז העדפתי את שון-הו-טק על מגניפיסנט. אם ההפרש היה קטן, אז אכן הייתי מעדיף לקנות את מגניפיסנט. עוד נקודה שתומכת בטענה שלך היא שיכול להיות מצב ששון-הו-טק תחליט לרכוש את מגניפיסנט, ואז יכול להיות שבעלי המניות במגניפיסנט יקבל מחיר קרוב להון של החברה. אני מניח שאני צריך לעקוב אחרי המחיר של שתי החברות, וברגע שההפרש לא יהיה גדול, להחליף בין שון-הו-טק לבין מגניפיסנט. עד היום לא עשיתי את זה, ואין לי שום תרוץ לכך.

יהונתן, באמת רציתי להוסיף את הביקרות שלך לרשומה, אבל בסוף שכחתי. אני מודה שלא בדקתי את הביקורות על המלונות שלהם לפני שקניתי את המניה. הביקורות אכן די רעות, אם כי לא הייתי אומר שהם המלונות בין הגרועים במזרח הרחוק. הייתי פה כבר במלונות "שלושה כוכבים" שאפילו לא העזתי להתקלח בהם, והעדפתי לישון עם בגדים. לא נראה לי שזה המצב במלונות של מגניפיסנט. מלון רמדה הונג-קונג זכה סך הכל לביקורות סבירות אם אני זוכר נכון, והביקרות הרעות היו בעיקר כלפי המלונות במקאו ובקאוולון.

חלק מהביקורות כלפי המלון במקאו היו לגמרי לא במקום לדעתי. למשל – שהצוות לא מדבר אנגלית. מקאו הוא אי עם אוכלוסיה של כחצי מליון תושבים שזכה בבום ענקי של בתי קזינו ומלונות תוך זמן מאוד קצר. יש שם חוסר עצום בעובדים, והרוב המוחלט של עובדי המלונות מגיעים מסין – ולכן הם לא יודעים אנגלית. אני ישנתי בווניזיאן במקאו, וגם שם אני די בטח שהצוות לא דיבר אנגלית (כי כולם היו מסין). גם עישון זה נושא בעייתי במקאו (ולא רק במלון של מגניפיסנט). עישון במקומות ציבוריים במקאו הוא חוקי לגמרי. גם בווניזיאן אנשים עישנו חופשי הן בקזינו והן בלובי המלון – ובעצם בכל מקום.

גם על המלון בקאוולון היו ביקורות של עישון. לדעתי זה מאוד תלוי באוכלוסיה שגרה במלון. אם המלון מיועד לסינים, אין סיכוי שבעולם שהוא לא יסריח מסיגריות. בדיוק לפני שבוע פגשתי חבר שבא לבייג'ינג וגר במלון 5 כוכבים. הוא ביקש חדר ללא מעשנים, וקיבל חדר עם ריח חזק של סיגריות.

אני לא מגן על המלונות שלהם. לא ביקרתי בהם (אם כי אני בטח אעשה זאת עוד מס' חודשים כשאבקר שם), פשוט חלק מהביקורת נראתה לי לא עניינית. יכול להיות שהמלונות שלהם מיועדים לסינים, ולסיני הממוצע חשוב לקבל חדר עם מיטה, מקלחת ושהוא יוכל לעשן חופשי בחדר. מצידו שתשים בחדר לידו מתופף ומעליו רקדנית פלמנגו, הוא לא ירגיש שום דבר.

שוב, אני לא מאושר מכך שהמלונות של החברה מקבלים ביקורת רעה, אבל צריך לקחת את זה בקונטקסט הנכון. אני אנסה לבדוק האם יש ביקורות בסינית על המלונות שלהם. השורה התחתונה מבחינתי היא שהמלונות רווחיים, אבל הביקורות הרעות הן אכן מקור לדאגה.

עדו, למדתי משהו חדש.

אתה שואל "למה בדקתי את הרווחים של המלונות, אבל את ההכנסות (ולא הרווחים) של בנייני המשרדים?"

האם התשובה קשורה לעובדה שמלונות זה שירות למספר ימים והשכרת משרדים היא לטווח ארוך?

בנוסף, ייתכן שההכנסות מהשכרת משרדים הן קרובות מאוד לרווח (מלבד הוצאות הנהלה וכדומה) וכל הטיפול בבניין עובר דרך שירותי ניהול הבניין וניהול הנכסים וזה כבר גולם בסעיפים אחרים.

תשובה לחידה:

במלונות יש הוצאות תפעוליות ובבניינים אין, כלומר ההכנסות=רווח גולמי.

אגב אתה צריך לוודא שההכנסות אינם כוללות הכנסות מדמי ניהול שכן יש לנטרל הכנסות אלה.

2 הערות בקשר לניתוח:

א.מה העלויות להשלמת המלונות של החברה ואיך החברה מחשבת את עלות המבנים שלה? האם היא מהוונת את כל ההוצאות בגין המלונות לעלות שלהם?

ב.אני מניח שאתה דיי בקיא בתחום ולכן הייתי שמח לראות קצת נתוני מאקרו על שוק הנדל"ן ההונג קונגי, מה שיעור התפוסה בנכסים? מהם דמי השכירות הממוצעים למ"ר? כמה זמן לוקח לאכלס נכסים (רשמת שלקח לחברה שנתיים לאכלס את המבנה החדש, זה לא מעט)?

אלעד, שכחתי לענות על חישוב עלות המבנים – כן היא מהוונת את ההוצאות לשווי המלונות, וזה כולל חלק מהוצאות הריבית. אח"כ, כשהמלונות פעילים, החברה רושמת פחת כל שנה.

עברתי על הביקורות בסינית. הכי גרוע קיבל המלון בשנחאי – 3.4 (הניקוד הוא מתוך 5). במקאו – 3.7, קאוולון – 3.8 ובהונג-קונג 3.9

התלונות על המלונות בהונג-קונג היו בעיקר על הגודל – שזה בעיה של כל המלונות בהונג-קונג ועל כך שהמלון במצב קצת מוזנח – מזגן וטלויזיה ישנים.

במקאו רוב התלונות היו על הזנחה ועל נקיון. בשנחאי – רוב התלונות על מחיר ונקיון.

ההרגשה לי מביקורות היא שרק המלון בהונג-קונג מטוקטק. כל השאר די מוזנחים, אם כי חשוב לציין שהיו גם הרבה ביקורות שאמרו שהמלונות מאוד נקיים.

הפלוס העיקרי של המלונות של שון-הו-טק הוא ללא ספק המיקום. כול המלונות ממוקמים באיזורים מאוד טובים. למשל המלון במקאו קרוב מאוד לויניזיאן, לכן מי שרוצה לבקר בויניזיאן אבל לא רוצה לשלם הרבה למלון, יכול לבחור במלון של מגניפיסנט. הם מציאים מלון במחיר זול אבל במקום מרכזי.

עדו – למה אתה לא מעדיף לקנות את מניות חברת הבת? בארה"ב בד"כ השוק מתמחר חברות החזקות בפרמיה שלילית על שווין.

תודה רבה על הניתוח. אני אנסה להחיל אותו על מניות בארץ. לגבי שון-הו-טק כתבתי בבלוג פה פעם שהביקורות שמבקרים נותנים לבתי המלון שלהם הן קטסטרופליות. כנראה מדובר בבתי מלון בין הגרועים ביותר במזרח הרחוק. אבל כמו שאמר הסיפור מדקמרון שכתבתי – יכול להיות שזה יתרון.

עדו, כמובן שאתה מכיר את האזור ואת האוכלוסיה הפוטנציאלית של המלונות יותר טוב ממני. אכן, יכול להיות שפשוט מדובר במלונות שיותר פונים לסינים ופחות לתיירים. עם זאת, אי אפשר לתת תירוץ בנוסח "כל המלונות הם כאלה", כי הדירוג באתר TripAdvisor הוא נמוך מאוד ביחס למלונות אחרים באותו אזור. למשל, מבין המלונות שיש עליהן כמות סקירות רצינית (למעלה מ-50), המלון במקאו מקבל את המקום הלפני אחרון. וזה לא שכל המלונות הזולים הם בתחתית. לעומת זאת, רמדה הונג קונג באמת זוכה לביקורות טובות יותר.

כשאני חושב על זה, יכול להיות שהמודל של שון-הו-טק מתבסס על חיסכון קיצוני בהוצאות, וזה מתבטא בדירוג שלהם אבל עדיין משתלם להם, כמו שמראים הדו"חות שמצביעים על רווח. אם כי יש דברים כמו שירות ואדיבות שהם יותר קשורים לתרבות עבודה מאשר לנסיונות חיסכון.

אני רואה שהמלון במקאו הוא מקום 45 מתוך 69. איך אתה בודק רק את אלו עם מעל ל-50 סקירות?

בקשר למודל העסקי, המלון הכי רווחי שלהם הוא דווקא זה שזוכה לביקורות הכי טובות. נראה לי שהמצב של המלונות נובע יותר מניהול לא טוב מאשר אסטרטגיה.

הבעיה ב-TripAdvisor (נתקלתי בה לראשונה לא עכשיו, אלא כשתיכננתי טיול פעם), היא שהדירוג של מלונות מטעה, כי המלונות שלא קיבלו דירוגים בכלל או שקיבלו מעט מאוד דירוגים תמיד ממוקמים בסוף. לכן באופן ריאלי מלון שהוא במקום ה-45 מתוך 69, הוא בעצם 45 מתוך 50 בערך, כשמסתכלים רק על המלונות שקיבלו מספר סביר של דירוגים. אם מדובר ב-50 דירוגים ומעלה, אז יש רק עוד מלון אחד שהוא יותר גרוע. אם מסתפקים ב-10 דירוגים ומעלה מוצאים עוד כמה מלונות (למשל מלון שנאמר עליו:"עדיף לבלות לילה במעצר"). פשוט צריך לעבור ברפרוף על שאר המלונות ברשימה:

http://www.tripadvisor.com/Hotels-g664891-oa40-Macau_Macau_Region-Hotels.html#ACCOM_OVERVIEW

תודה יהונתן – טוב לדעת.

הדירוג הנמוך של המלונות שלה הוא בהחלט שיקול נוסף בהשקעה במניה. אני מאמין שמכפיל הרווח כל כך נמוך שההשקעה עדיין כדאית. החברה כנראה תצטרך להשקיע יותר בשימור המלונות שלה מה שיביא ל CAP EX גבוה יותר, אבל גם אם היא תשקיע עוד 20 מליון ב CAP EX, המניה עדיין זולה.

אלי, לא, החברה היא לא REIT. אין הרבה REIT-ים בהונג-קונג. גם ככה מס החברות עומד על 17.5% ואין מס על דיבידנדים.

האם חברה זו נחשבת REIT? האם זה נותן לה הטבות מס אם היא משלמת דיוידנדים?

היי עדו,

פוסט מצוין וקריא.

שתי נקודות חשובות לדעתי שצריך לתת עליהן את הדעת:

1. המכפיל נראה באמת נמוך, אבל הרווחים יגיעו רק בעוד 3-4 שנים. לן, צריך להוון את הרווחים להיום ואז תקבל מכפיל אפקטיבי גבוה יותר.

2. מה עם הוצאות רכוש קבוע (CapEx)? החברה תצטרך להוציא הרבה מזומנים בשביל לבנות. צריך להפחית את זה מהתזרים העתידי שלה (או בצורת החישוב שלך לגלם את זה בהוצאות פחת גדולות יותר).

מה אתה אומר?

תודה

רועי,

1 – נכון. אבל אני רואה את זה ככה – מחיר המניה היום משקף מכפיל רווח של פחות מ-5 על הרווחים בעוד 3-4- שנים. זאת אומרת שיש סיכוי שהמניה תעלה פי 2-3 תוך 3-4 שנים. זה בדרך כלל סוג ההשקעות שאני מחפש.

2 – פירטתי למעלה את ההוצאות הכרוכות בבנייה. מדובר על בערך 400 מליון דולר שחצי יגיע מפעילות שוטפת וחצי מהגדלת החוב. זאת הערכה שלי, ולא משהו שקיבלתי מההנהלה או קראתי בעיתון. אם אני צודק, אז החוב שלה יגדל בכ-10%, וכך גם הוצאות הריבית. זה פחות או יותר יתקזז עם כך שהחברה תפסיק לשלם ריבית לאג"ח בעוד כשנה. מצד שני החברה גם תפסיק להוון חלק מהוצאות הריבית, מה שיגרום להוצאות אלו להירשם כהוצאה, אבל גם זה לדעתי מתקזז עם כך שהחברה מדווחת על הוצאות פחת גדולות מה CAP EX (לפחות לטענת ההנהלה).

אלי, אני לא בטוח בכך. נדמה לי שקראתי באחד הדוחות בעבר, שלא סופרים פעמיים את הרווחים של חברת האם במקרה של החזקה מעגלית. אני אנסה לבדוק את העניין.

לירון, שווי השוק של מגניפיסט הוא 1.1 מיליארד ושל שון-הו-טק הוא 520 מליון. כלומר השווי של שון-הו-טק הוא פחות מ-50% מזה של מגניפיסנט, וזאת למרות ששון-הו-טק מחזיקה 56% מהמניות במגניפיסנט ותוך שנה היא תחזיק 71%. נראה שהשוק לא רק מתעלם מהנכסים האחרים של שון-הו-טק, אלא גם מכך שהחברה כבר שילמה על האג"ח של מגניפיסנט, ולכן, לדעתי, היא צריכה להיסחר בלפחות 70% מהמחיר של מגניפיסנט (אלא אם כן לא הבנתי נכון את עניין ההמרה).

נראה לי שההחזקה המעגלית יכולה לגרום תופעת "הגברה" של ביצועי החברה במניה – אם ביצועיה יעלו – מניותיה יעלו ולכן חברת הבת תרשום רווח ולכן גם החברה תרשום רווח (פעם שניה כביכול). כנ"ל גם לכוון השני. אולי זה גם משפיע על המכפיל.

אלי, אין כאן הגברה, בגלל שההחזקה של שון-הו-טק בשון-הו-ריזורס כמו גם ההחזקות של מגניפיסנט בשתי חברות האם מחושבות תחת הסעיף available-for-sale investments, ולכן הרווח/הפסד בחברות אלו מחושב רק לפי העלייה במחיר המניה שלהם.

הסברתי את העניין למעלה ברשומה. למשל אם שון-הו-ריזורס הרוויחה 40 מליון דולר, אבל המניה שלה ירדה ב-10%, אז שון-הו-טק תרשום הפסד של 10% על ההשקעה שלה בשון-הו-ריזורס, וזאת למרות ששון-הו-ריזורס הרוויחה כסף.

עדו, ניתוח מעניין. יפה לראות איך אתה מנתח חברת נדל"ן.

לגבי הקטליזטור השלישי, הפרמיית המרה כבר מגולמת במחיר הנוכחי?

הסתכלתי קצת על שון-הו-ריזורס. אני לא בטוח שהבנתי מה קורה שם. המעגליות מסובכת. אבל ממה שאני מבין ההחזקה שלהם במניות של שון-הו-טק היא מאוד גדולה – קצת יותר מ-50%. זה אומר שבעצם אם שון-הו-טק מחזיקה ב-20% מהמניות של שון-הו-ריזורס היא מחזיקה ב-10% ממניותיה שלה עצמה. המסקנה שלי היא שכל רווח שאתה צופה לשון-הו-טק בפעילותה השוטפת אפשר להגדיל אם כך ב-10%, שזה נחמד.

בעצם לאור מה שאתה כותב על הכללים החשבוניים, זה נכון רק אם נניח שבטווח הארוך העליה במחיר המנייה של שון-הו-ריזורס תתכנס עם עלייה ברווחים של שון-הו-טק. עם זאת, זו הנחה סבירה. אחרת יווצר ארביטראז' משמעותי.

הי עדו, מה שהתכוונתי זה שגם אם יש לשון-הו-טק זכות לקניה של מניות מגניפיסנט, זה לא אומר שהזכות בתוך הכסף (למשל, יכול להיות שהם צריכים לשלם 2$ על מניה שהיום שווה 1$).

אני בטח מפספס משהו.

יהונתן, בלי קשר לכללי החשבונאות, 20% מהרווחים של שון-הו-ריזורס שייכים לשון-הו-טק. אבל צריך לזכור, כמו שיובל ציין, שלחברות החזקה יש נטייה להסחר בהנחה על סך ההחזקות שלהן.

לירון, עד כמה שאני מבין את תנאי הנפקת האג"ח, מחיר ההמרה הוא 0.16$ כאשר סכום זה כבר שולם ביום ההנפקה. התשלום בוצע ע"י מחיקת חוב שמגניפיסנט הייתה חייבת לשון-הו-טק.

עידו שלום

אינטלקטואלית אני מאד נהנית לקרא את הפוסטים שלך, את התגובות להן וגם את תגובותיך לתגובות…

ולמרות זאת, אתה בטח מבין שגם אם ידע וקריאה קצת קשה להשקיע בהונג קונג כשאתה יושב ביששראל… אז מה דעתך לנהל קרן השקעות עבורנו קוראיך המאמינים ביושרך ויכולתך המקצצועיות?

נדמה לי שלא הייתי מהססת להעביר אליך 10,000$ להשקעה (כמובן במסודר ובהסכם חתום) ועם יש עוד כמה כמוני, אולי יש פה רעיון?

תמר

תמר, תודה על המחמאות.

שקלתי בעבר לפתוח חברת השקעות, אבל החלטתי לוותר על הרעיון. אני מודה שאני עוד משתעשע ברעיון הזה לפעמים, אבל נראה לי שהסבירות שזה יקרה די שואפת לאפס.

הסיבה לכך היא שאני מאוד אוהב את החופש שלי – שאין לי מחויבות לאף אחד. הסיבה היחידה לפתוח חברת השקעות היא כלכלית, ואין לי ספק שהמצב שלי בעוד 10 או 20 שנה יהיה הרבה יותר טוב אם אני אפתח חברת השקעות, אבל החופש שלי ייפגע מכך (למשל, אני לא אוכל לנסוע ליפן לחודשיים), ולכן אני לא חושב שזה שווה את זה.

עדו, בהמשך לדברי תמר, האם חשבת על הרעיון הבא – לקחת כסף תמורת נגישות להתפלגות תיק ההשקעות שלך? הצד שלך בעסקה הוא התחייבות לעדכון מיידי של מצב תיק ההשקעות (לזה קראתי בתגובה קודמת "מדד עדו").

ידידיה, המטרה שלי היא לא שאנשים יחקו את התיק שלי באופן עיוור. מי שיעשה זאת, לדעתי לא יכול להצליח, כי הוא יכנס לפניקה במפולת הראשונה. מאוד קל להלחץ כשלא מכירים טוב את החברה בה אתה מושקע והמניה מתחילה לרדת.

במפולת של שנת 2008-2009 התיק שלי נפל ביותר מ-60% (מהשיא לתחתית). אני לא חושב שמי שהיה מחקה את התיק שלי באופן עיוור, היה ממשיך להאמין במניות ולהחזיק אותן אחרי נפילות שכאלו.

מי שהיה שם את הכסף ב"השקעות עדו" ולא מושך אותו בנפילות, צריך להיות מוכן באותה מידה לחקות "על עיוור". בהחלט הייתי מוכן להשקיע 20,000$, נאמר, באופן זה.

ידידיה, אני מבין, אבל זה לא משהו שעומד על הפרק. לפחות לא בינתיים.

בדיוק קרה לי לאחרונה. קניתי מניה בהמלצת מישהו שסמכתי עליו (לא המלצה מהבלוג הזה), והיא נחתכה ונחתכה. הגעתי למצב של הפרעה לשינה בלילה, אז מכרתי בהפסד וקניתי תעודת סל סולידית יחסית.

@יהונתן

אני חדש בהשקעות, אז אולי אני לא מעריך נכון את יכולתי לעמוד בהפסדים. קניתי מניות של סאונדוויל בעקבות הבלוג הזה והדיונים בפורום השקעות ערך. בינתיים אני מופסד בערך 2000$… מתישהו הפסקתי לבדוק 🙂 קצת חסר אחריות, אבל את רוב הכסף שלי אני ממילא מתכוון לשים במשהו סולידי מאוד בתקופה הקרובה.

למען האמת, קיוויתי שההחזקה תגרום לי לקרוא סוף סוף את הדו"חות, אבל זה עדיין קשה לי מדי. אני לא מעיז להשקיע סכום גבוה יותר בלי לקרוא, אבל אם הייתי יודע שאני "צמוד" למדד של מישהו שנראה לי רציני, הייתי עושה את זה.

אולי לא הסברתי מספיק טוב נקודה חשובה, יש יתרון בהצמדה ל"עדו" (או לתיק פרטי אחר של מישהו שאתה סומך עליו) – ככה אתה יודע שהאינטרסים זהים.