מתחילת השנה ה SPY ירד ב-4.6%, ה DIA ירד ב-2.4% וההאנג-סנג ירד ב-4.5%. התיק שלי עלה ב-17%.

שוק המניות נכנס למיני פניקה החודש – במיוחד בסוף החודש. זה היה חודש אוגוסט הכי גרוע בבורסה האמריקאית מזה 9 שנים. נתוני המאקרו קצת מבלבלים את המשקיעים. נראה שיש האטה מסוימת בכלכלה האמריקאית מאז יוני. האטה זו מאוד מלחיצה את המשקיעים שפוחדים ממיתון נוסף. משקיעי הערך צריכים לנצל כל פניקה שכזאת בכדי לקנות מניות זולות.

אני לא חושב שהנתונים בהכרח מצביעים על מיתון קרב. מצד אחד נתוני הנדל"ן לא נראים טוב כאשר מכירת הבתים ביולי הגיעה לשפל חדש. גם נתוני התעסוקה לא במצב טוב, והצמיחה הכלכלית ברבעון השני עודכנה כלפי מטה ל 1.6%. מצד שני אחד הנתונים הכי חשובים – תעבורת הרכבות מראה שיפור ניכר השנה. שיפור שממשיך גם בשבועות האחרונים. מי שעוקב אחרי תעבורת הרכבות לא היה צריך להיות מופתע מנתוני מדד מנהלי הרכש שהקפיץ את שוק המניות אתמול. בקיצור, הנתונים די מבלבלים – מצד אחד יש צמיחה בתעשייה, מצד שני מצב הדיור והתעסוקה עדיין חלש.

למרות שנראה כי התאוששות המשק האמריקאי תהיה איטית, אני מאוד אופטימי לגבי שוקי המניות. יש לכך שתי סיבות – האחת היא שהמחירים פשוט לא יקרים – ובמקרים מסוימים ממש זולים. הסיבה השנייה היא שרמת הפסימיות של המשקיעים הגיעה לשיא מאז מרץ 2009 (שזה היה החודש שבו הבורסה האמריקאית הגיעה לתחתית). כשכולם פסימיים – זה הזמן לקנות מניות.

בניגוד לכלכלה האמריקאית, אני ממשיך להיות פסימי לגבי עתיד הכלכלה הסינית. עיינתי לאחרונה בדוחות כספיים רבים של חברות נדל"ן ותשתיות סיניות, ואין לי ספק שהרכבת הסינית הולכת להתנגש בקיר. זה ממש מדהים לראות את זה קורה. כשאני קורא את הדוחות של החברות האמריקאיות זה די מדהים כמה תעשיות מסוימות נפגעו (מישהו למשל עיין בדוחות של הקבלנים האמריקאים? זה פשוט מדהים לקרוא). מה שקרה בארה"ב, יקרה בקרוב בסין אבל בעצמה הרבה יותר גדולה. זה כמובן ייקח כמה שנים. הרכבת אומנם תתנקש בקיר, אבל אנחנו נראה את זה קורה בהילוך מאוד אטי.

בארה"ב מפולת הנדל"ן החלה בשנת 2006, ורק ב-2008 המדינה נכנסה למיתון, ויש תעשיות מסוימות שרק היום חוות את המשבר. גם בסין זה ייקח כמה שנים עד שהקבלנים, הבנקים וחברות תומכות הבנייה ירגישו את המפולת בנדל"ן.

דוחות ודיווחים

מטה (סימול CASH) פרסמה את הדוח לרבעון השלישי של שנת הכספים שלה. החברה הרוויחה 3.5 מליון דולר הרבעון – או 14 מליון בחישוב שנתי. עם שווי שוק של 100 מליון דולר, לא פלא שמחיר המניה לא מפסיק לעלות. כשיש לך חברה שצומחת ב-30% בשנה ונסחרת במכפיל נמוך מ-10, אתה יודע שעלית על מניה מנצחת.

אני חושב שזאת המניה שעלתה השנה הכי הרבה מכל המניות בתיק שלי. אבל אני עדיין ממשיך להחזיק אותה. המניה עלתה ב-55% מתחילת השנה, וכמעט הכפילה את עצמה מאז שקניתי בתחילת פברואר תמורת 18$.

נאן יאנג (סימול 212) הרוויחה כ-48 מליון דולר מפעילות שוטפת בחצי השנה הראשון. מה ששם את הרווח השנתי שלה על יותר מ-90 מליון. הרווחים שלה עלו חזק בגלל שהם הגדילו את ההחזקה שלהם בבנק טייוואני. נשים מכפיל 15 על רווחים אלו, ונקבל שהחברה צריכה להיות שווה 1.3 מיליארד דולר – כלומר כפול ממחירה כיום. למרות הדוח הטוב, מכרתי החודש את כל המניות שלי בחברה, וזאת בשביל לקנות מניות של ETM.

סאונדוויל (סימול 878), כצפוי, ממשיכה להציג תוצאות טובות. הרווח שלה לחצי השנה הראשונה עמד על 65 מליון דולר – או 130 בקצב שנתי. רווח זה כמעט ולא כולל רווח ממכירת נכסים. כך שאפילו ללא מכירה של נכסים (שזאת פעילות משמעותית אצל סאונדוויל), החברה נסחרת במכפיל 10. לפי הדוח, הבנייה ברחוב טאנג-לונג תסתיים בשנת 2013 ולא ב-2011 כמו שתוכנן בעבר. אם אני מבין נכון מהדוח, הסיבה לכך היא שינוי בתכנית הבנייה – מבניין בסגנון גינזה לקניון מסחרי. שינוי זה הוא חיובי ביותר ויגדיל את רווחי החברה משכירות.

מידע נוסף שחשפה מנכ"ל החברה לאחר פרסום הדוח הוא שהם גמרו להשתלט על הנכס ברחוב היוון 32-50, והם יבנו שם בניין מגורים בגודל של כ-100,000 רגל מרובעת. המכירה של הפרויקט תתחיל בתחילת השנה הבאה. החברה קנתה את הנכס תמורת 512 מליון. נוסיף עוד 150 מליון בערך לעלות הבנייה, ונקבל סף עלות של 700 מליון. לפי השוק היום אין מצב שבעולם שהם יקבלו פחות מ-15,000 לרגל מרובעת – או 1.5 מיליארד לכל הפרויקט. זאת אומרת רווח לפני מס של לפחות 800 מליון דולר.

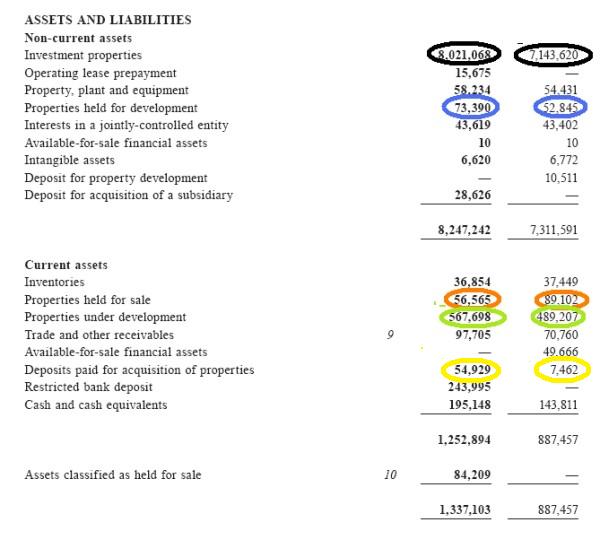

מהפרויקט הזה ומהדירות שהם מכרו בתחילת השנה (וורן-וודס), סאונדוויל תקבל כ-2 מיליארד דולר לאורך שלושת השנים הבאות. זה הרבה מאוד כסף לחברה קטנה כמו סאונדוויל. עם מינוף, החברה יכול לגדול משמעותית. רמז לכך קיים בדוח האחרון – החברה קנתה נכסים בשווי של 400 מליון בחצי השנה האחרונה. איך אני יודע את זה? הנה המאזן של החברה:

העיגול השחור מראה לנו ששווי הנכסים להשקעה של החברה צמח ב-880 מליון.

העיגול הכחול מראה ששווי הנכסים לפיתוח עלה ב-20 מליון.

לפי העיגול הכתום שווי הנכסים שעומדים למכירה ירד. הסיבה לכך היא שהחברה מכרה לפני מספר חודשים נכס אחד, לכן אפשר להתעלם מנתון זה.

העיגול הירוק מצביע על צמיחה בשווי הנכסים בפיתוח. סביר להניח שחלק נכבד מצמיחה זאת נובע מהבנייה של וורן-וודס (החברה מוסיפה את עלויות הבנייה לשווי הנכס). לכן, גם פה נתעלם מנתון זה.

לפי העיגול הצהוב, החברה שילמה 50 מליון דולר כמקדמה על רכישת נכס.

קיבלנו ששווי הנכסים של החברה צמחו ב-950 מליון דולר. עכשיו נבדוק כמה מתוך זה נובע משיערוך נכסים וכמה מתוספת של נכסים חדשים.

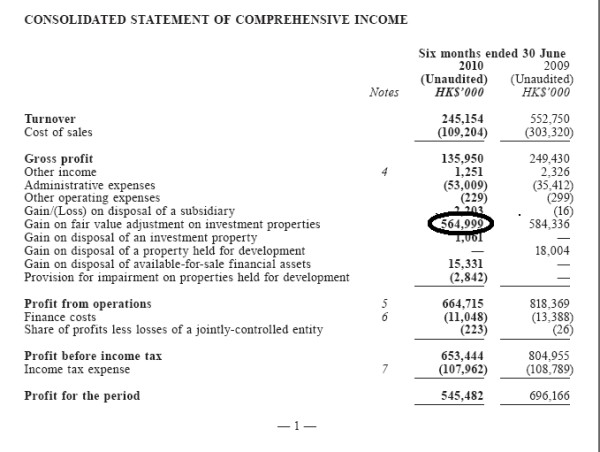

לפי דוח הרווח/הפסד, החברה הוסיפה 565 מליון דולר לשווי הנכסים כתוצאה משיערוך. כלומר קיבלנו שסאונדוויל רכשה נכסים בשווי של כמעט 400 מליון דולר בחצי השנה הראשונה.

הנה הטבלה שהכנתי בעבר בשביל הרשומה על השבחת הנכסים של סאונדוויל:

[table id=23 /]

ניתן לראות שהקצב הנוכחי יכול להביא אותנו לרמת הרכישות של שנת 2007 – שנת שיא מבחינת הרכישות של החברה. בשנת 2007 רכשה החברה חלק נכבד מהנכס ברחוב היוון 32-50. נקווה שגם הרכישות השנה יניבו תשואה יפה.

שון הו טק (סימול 129) יצאה עם דוח טוב מאוד. החברה הרוויוחה 35 מליון מפעילות שותפות – כלומר 70 מליון בחישוב שנתי. כמו שציינתי בעבר, הרווח אמור לעלות בצורה משמעותית בשנים הקרובות.

יהונתן, אתה בטח תאהב את השורה הבאה מהדוח

The increase of revenue for the period was due to substantial hotel improvement in hotel revenue and reduction of operating costs

תרגום: לאור הדירוגים הגבוהים של 2-3 כוכבים שמקבלת החברה מהמבקרים במלונות, החליטה שון-הו-טק לצמצם את ההוצאות השוטפות עד שהקירות יתקלפו והמזגנים יפסיקו לעבוד.

סך הכל זה לא מפתיע שהרווחים של החברה עולים לאור העובדה שתיירים ממשיכים להציף את הונג-קונג בקצב שיא. ברשומה שלי על החברה צפיתי שהרווחים של המלונות יתחילו לעלות השנה. לפי מה שהחברה כותבת, כמו גם לפי נתוני התיירים מיולי, נראה שהמחצית השנייה תהיה אף טובה יותר.

טאי-פינג (סימול 146) כצפוי דיווחה על הפסד. כמו דקה (סימול 997) גם היא סובלת מההאטה בתעשיית האירוח בארה"ב. אני כנראה אחכה שנתיים שלוש לראות האם השיפור שאני צופה בכלכלת ארה"ב תחזיר את הרווחים שלה לשנות השיא.

אנטרקום (ETM) – בסוף החודש ובראשון לספטמבר קנה יו"ר החברה מניות בסכומים משמעותיים. ב-30 באוגוסט הוא קנה 94,000 מניות במחיר ממוצע של 5.29$. ובראשון לספטמבר הוא קנה 134,000 מניות תמורת 5.7$. מדובר בהצבעת אמון גדולה במניה.

שינויים בתיק

היה לי קשה לעמוד בצד ולראות את אנטרקום (סימול ETM) יורדת כל כך הרבה החודש. ועם קצת ניעור מצד יוני, ששאל כאן מדוע אני לא קונה ETM, ומצד לירון, ששאל אותי למה אני לא מוכר מניות אחרות בשביל לקנות ETM, החלטתי לקנות את מניות החברה. ככל שהמניה ירדה יותר, כך חשבתי יותר מה כדאי למכור כדי לקנות עוד ETM. במשך כמה ימים פשוט ישבתי כל היום, גירדתי בראש וחשבתי – מה לעזאזל אני יכול למכור כדי לקנות ETM?

לדעתי ETM יכולה לעלות ל 15$-20$ תוך מספר שנים (או אולי אפילו חודשים). לא יכולתי להסביר את הירידה במחיר המניה מעבר לפניקה הזמנית בשוקי המניות. וכשיש פניקה זה הזמן הטוב ביותר לקנות מניות.

בפעם הראשונה קניתי ETM במחירים של 6.47$-6.52$. בשביל לממן רכישה זאת, מכרתי את כל המניות של רדיו-ואן (סימול ROIAK) תמורת 0.81$. רדיו-ואן נכנסה לתסבוכת לא קלה עם החוב שלה, ואני פחות ופחות מבין מה החברה עושה. למשל, למה החברה צריכה עכשיו להחליף אג"ח שפג עוד שנתיים?

ETM נראית לי הימור טוב יותר במחיר הנוכחי.

בפעם השנייה קניתי ETM תמורת 5.15$-5.39$. בשביל לממן זאת, מכרתי נאן-יאנג (סימול 212) תמורת 15$. נאן-יאנג זולה וצריכה לעלות פי 2 ממחירה הנוכחי, אבל ETM יכולה לעלות פי 3 ואולי אפילו יותר, אז החלטתי להחליף בין השתיים. את נאן-יאנג קניתי לפני שלוש שנים או אפילו יותר תמורת 13.5$. כך שזאת לא הייתה השקעה כל כך כדאית. המסקנה העיקרית שלי מהשקעה זאת (כמו גם מהשקעות אחרות בתחום הנדל"ן) היא שלא צריך להתייחס כל כך ל NAV של החברה, אלא לרווחים שלה. למרות שה NAV של נאן-יאנג עמד על יותר מ-20$ כשקניתי את המניה, מכפיל רווח של 15 על הרווחים שלה, לא הצדיק מחיר שכזה.

טעות נוספת הייתה שלא מכרתי את המניה ב-2008 כשהיא עברה את ה-20$. אלו שני לקחים חשובים שלקחתי מההשקעות שלי בנדל"ן ההונג-קונגי. למרות שסך הכל אין לי מה להתלונן, כי ההשקעות שלי במניות הנדל"ן הניבו לי תשואה לא רעה בכלל – במיוחד בהשוואה לשוק המניות בשנים האחרונות.

כמו כן מכרתי חלק מהאג"ח של סירס (סימול SSRAP) תמורת 17.78$. זאת הייתה פשוט השקעה מדהימה. קניתי את האג"ח כשהוא הניב 30%-40% במחיר של 5$-6$. סירס (סימול SHLD) כמובן לא פשטה רגל, ובינתיים הרווחתי תוך שנה וחצי פי יותר מ-3, ובנוסף לכך קיבלתי דיבידנד של 1.8$ בשנה! חבל שזאת הייתה השקעה קטנה.

חוץ מזה, לא יכולתי לעמוד בפיתוי והגדלתי את המינוף שלי על מנת לקנות עוד מניות של ETM.

אני רוצה להזכיר לקוראים שהבלוג הזה מיועד לתעד את ביצועי ההשקעות שלי, ולחלוק מניסיוני כמו גם מהטעויות שלי. אני לא ממליץ על אף אחת מהמניות המוזכרות כאן. כמו כן, אני עלול למכור (או לקנות) מניות זמן קצר לאחר שקניתי (או מכרתי) אותן, וזאת מבלי לדווח על כך כאן.

עדו, האם תיק ההשקעות שלך מגודר באופן כלשהו? נניח כנגד שינויים בשערי המטבעות?

מבחינתי זו שאלה פרקטית שאני תמיד מתלבט לגביה. מרבית התיק שלי מושקע במניות בארה"ב, שאר המניות בארץ, ונראה שצמד המטבעות דולר/שקל מכרסם לי באופן איטי אך קבוע ברווח הריאלי. אני שוקל לקנות אופציות put רחוקות על הדולר ולגלגל אותן קדימה עם הזמן כדרך להגנה על התיק, בין היתר כי אני נוטה להאמין שהדולר עוד ימשיך להחלש, אבל לא מתלהב מכל ההתעסקות הזאת עם אופציות. יש הצעות לדרכים אלגנטיות יותר להגן על התיק אם בכלל?

elterk, אני לא מגדר את התיק שלי.

זה נכון שבשנים האחרונות השקל התחזק מול הדולר, אבל אני זוכר הרבה שנים בהן קרה בדיוק ההיפך. ככה שגידול זה עניין די בעייתי.

המקרה שלי הוא לכאורה יותר פשוט, כי כרגע אני חי בסין, וזה די ברור שהיואן יתחזק מול הדולר. למרות זאת אני לא מגדר את התיק שלי. יש לכך מספר סיבות – הסיבה הראשונה היא שהתחזקות מטבעות לרוב היא לא כל כך משמעותית. אם תסתכל על השקל מול הדולר לאורך עשור, תראה שלאורך זמן אין שינוי כזה גדול. יכול להיות שבשנה מסויימת השקל יתחזק מאוד אז לכאורה הפסדת מכך שלא גידרת, אבל לאורך השנים זה לא כל כך משמעותי.

נניח שהיואן הסיני יתחזק ב-2% או 3% בשנה, ונניח שתהיה אינפלציה של 3% בסין. מה שזה אומר זה שאני פשוט צריך להשיג תשואה גבוהה מ-10% בשנה בשביל להשיג את העלייה ברמת החיים כאן. יותר נכון פשוט להתמקד בהשגת תשואה גבוהה מאשר לחשוב על גידור זה או אחר.

סיבה שנייה שלרוב החברות אין פעילות רק בארה"ב (או בהונג-קונג) אלא פריסה בין לאומית – ככה שאתה משיג חשיפה להרבה מטבעות. בנוסף לכך הרבה חברות מבצעות גידורים על הפעילות שלהן בחו"ל, אז אני גם ככה מגודר דרך ההשקעה שלי בחברות אלו, ואני לא רואה צורך לגדר שוב. אם למשל אתה משקיע בחברה כמו קוקה-קולה אז אתה מאוד מגודר, כיוון שרוב המכירות שלה הן מחוץ לארה"ב.

אם אתה ממש מרגיש שאתה חייב לגדר, אז אתה יכול לבחור חברות טובות עם פעילות בין לאומית נרחבת או להשקיע יותר בחברות ישראליות. אני חושב שעדיף להשקיע בחברות זולות. אם למשל ETM תעלה פי 3, אז מה איכפת לי שהיואן התחזק באותו זמן ב-3%?

עידו, בקשר לבחירת ברוקר בארה"ב

הבנתי שבארה"ב יש שני דרכים לבצע פעולות, עם עושה שוק ובלי עושה שוק.

ההבדל הוא שעושה שוק לא בהכרח נותן לך את הציטוט הטוב ביותר, כלומר יכול להיות שיהיה היצע ב25.01 אבל הוא יתן לך ציטוט ב25.02.

וזאת לעומת מסחר ישיר מול הבורסה בו היית יכול לבצע פעולה ב25.01.

אני לא בטוח ב100% במה שרשמתי אבל אמר לי את זה מנהל חדר מסחר באחד מבתי ההשקעות בארץ שיש לי היכרות אישית איתו. אני מדגיש, לא היה לו אינטרס לשקר לי.

אלעד, אני לא חושב שאתה יכול לקנות ישירות מול הבורסה, אלא אם כן אתה רוצה לקנות מושב בבורסה (משהו שבטח עולה כמה עשרות מליוני דולרים לפחות). זה לפחות מה שאני יודע. אתה חייב לעבוד דרך ברוקר, ואז אין לך ברירה אלא לסחור דרך עושי השוק.

עושי השוק מרווחים קצת בהפרש בין ה ASK ל BID אבל אני לא חושב שזה משהו שממש צריך להטריד אותך. אם אתה קונה מניה במחיר זול, אז מה איכפת לך שעושה השוק הרוויח איזה 0.5%?

למשל בדוגמה שהבאת, אם מטריד אותך שהציטוט הוא על 25.02 אז תתן הוראת קנייה על 25.01. אף אחד לא יכול להכריח אותך לקנות במחיר מסויים.

לירון, לא שקלתי לעשות שורט על האג"ח האמריקאי, אבל כן השתעשעתי ברעיון של לקנות אופציות ארוכות טווב על הריבית של הדולר (וגם של הין). זה משהו שאיינהורן עשה, אז קצת קראתי על הנושא הזה.

בסוף לא עשיתי כלום בכיוון, כי אני מנסה לא ללכת יותר מדי על הימורי מקרו, ולהתמקד בדברים שאני מבין בהם יותר – וזה למצוא חברות זולות. אני חושב שזה משהו שאני די טוב בו, וזה גם תחום הרבה יותר קל מאשר לדעת איפה תהיה הריבית עוד 10 שנים.

בכל מקרה אני ארוויח אם הריבית תעלה דרך ההשקעות שלי בוולס-פארגו ובמטה. (אבל זה יהיה לא טוב להשקעות שלי בחברות הרדיו וחברות הנדל"ן בהונג-קונג :)).

הי עדו

אני מעולם לא עשיתי שורט ואני לא בטוח שאני אעשה שורט בעתיד, אבל סתם בתור עניין אקדמי חשבתי לעצמי לבדוק סיכונים בשורט על אג"ח ממשלתי אמריקאי ל10 שנים וראיתי שההפסד התיאורטי חסום על ידי כ23% (אם הריבית ל10 שנים יורדת ל0.1%). זה מה שמשך אותי להסתכל על זה מלכתחילה, העובדה שאפשר לחסום את ההפסד התיאורטי.

לעומת זאת כל עוד הריבית נשארת מעל 2% ההפסד יהיה קטן מ8% וכמובן שאם הריבית עולה אז נוצרים גם רווחי הון. אני בכוונה אומר 8% כי אם אני זוכר נכון זה עלות המרג'ין שלך.

השאלה שלי היא האם שקלת במקום להשתמש במרג'ין לעשות שורט על אג"ח ממשלתי?

אגב, מישהו יודע האם יש לשורט עלות נוספת?

לירון

הי,

היכן ניתן לראות שער המניה סאונדוויל (סימול 878)?

תודה,

עופר

עופר, אתה יכול לראות את שער המניה בגוגל-פיננס תחת הסימול 0878.

או באתרים הונג-קונגים כמו AASTOCKS.

לירון, אין לי נסיון בשורט. אני לא צריך כסף בשביל לעשות שורט? כשאני עושה שורט, אני מקבל כסף? זה כמו מרג'ין?

עדו, אני מתכוון כתחליף זול למרג'ין ולא כהימור מאקרו. כל עוד הריבית ל10 שנים לא יורדת מ2% העלויות של השורט אמורות להיות זולות יותר מה8% של המרג'ין שגיברת עליו וכמובן שיש גם סיכוי להרוויח מזה אם הריבית תעלה. במקרה הכי גרוע שהריבית יורדת לכ0 (ל10 שנים), אז יהיה לך הפסד הון של 28% (לא 23 כמו שאמרתי קודם), אבל אז יש לך הלוואה ל10 שנים עם 0% ריבית.

האם יש עלות נוספת שאני מפספס?

למיטב הבנתי בשורט אתה מקבל כסף (כלומר, כמו שאתה אומר, אתה לא צריך כסף מעבר למשהו כמו ביטחונות כנראה)

לירון, נדמה לי שלמרות שאתה מקבל כסף בשורט אתה אמור לשלם עליו איזו ריבית כלשהי – אחרת אפשר לעשות שורט ולהשקיע את המזומן באג"ח ולהינות מהריבית כל עוד אתה בתוך המרגין. אאל"ט את הריבית חסרת הסיכון הברוקר ירצה לעצמו.

כן אלי, זה עושה שכל. הרי למה שמישהו ילווה לך כסף לקנות מניות (כדי שתמכור אותן), אם הוא לא מקבל ריבית על זה.

ולכן האופציה שהצעתי היא באמת פחות מעשית.

תודה על ההבהרה.

בהמשך פירסום של על רשתות בתי המרקחת בסין אשר יש להם לדעתי האישית פוטנציאל ענק מאשר לבתי מרקחת בארצות הברית

http://www.thestreet.com/story/10873720/1/for-chinese-pharmacy-chain-skys-the-limit.html קישור ראשון

קישור שני – http://www.gurufocus.com/news.php?id=108185

NPD – שווי שוק 430M והרשת השניה CJJD – 68M

אני מסתכל כרגע על חברה מעניינת לדעתי בשם AMN healthcare services, טיקר AHS.

זו חברת השמה של רופאים ואחיות בארה"ב.

מה שמעניין בה הוא שהיא רכשה חברה אחרת בתחום בשם MedFinders והמניה נחתכה חזק בעקבות זאת, אבל אני חושב שזו טעות.

אם אני מבין נכון, לפני רכישת MedFinders לAMN היה חוב של 40 מיליון בריבית ליבור +10,

ובשביל לממן את הרכישה היא לקחה על עצמה חוב נוסף של 180 מיליון בריבית ליבור + 5.5 .

ה-EBITDA של החברה הנרכשת, MedFinders, היה 20 מילון ב2009.

כמו כן, כתוצאה מסינרגיה בין החברות, AMN צופה שעד סוף 2010 יתווספו לה גם 10 מיליון לgross profit.

לפי morningstar, הFCF של AMN היה 90 מיליון ב2009. והוא 40 מיליון בTTM.

התחום עצמו הוא, לדעתי, אחד התחומים שיצמחו הכי הרבה בשנים הבאות.

בCC האחרון שלה, אם אני זוכר נכון, החברה צפתה עלייה של 4-6% בהכנסה מהרבעון השני, לאחר עלייה של 4% ברבעון השני.

לדעתי נוצרה פה הזדמנות בגלל שאנשים פשוט נבהלו שהחברה לקחה על עצמה עוד חוב, למרות שלדעת הנהלת AMN הרכישה תוסיף לשורה התחתונה שלה כבר בסוף 2011.

מה שצריך לקרות זה שתמשיך צמיחה בענף ושהחברה תתרכז בלהחזיר את ה40 מיליון עם הריבית היקרה ברבעונים הקרובים והיא תהיה בדרך הנכונה.

אה, שכחתי לציין, כתוצאה מהרכישה החברה נתנה לבעלי השליטה בMedFinders משהו כמו 12 מיליון מניות, כך שסך המניות כרגע הוא 45 מיליון.

pimodlen, מהצצה מהירה ב AHS נראה לי שאני אוותר על הרעיון. הסיבה לכך היא הרכישה הגדולה של MedFinders.

צריך להתייחס בערבון מוגבל לתחזיות שההנהלה מספקת (וזה נכון לגבי כל חברה). בד"כ מיזוגים לא הולכים כל כך טוב כמו שההנהלה מצפה. לפעמים מיזוג יכול לגרור את החברה הרבה מאוד שנים.

ישנם מקרים בהם מיזוגים הולכים בצורה חלקה, אבל קשה לדעת מראש איך זה יסתדר במקרה הזה.

כנראה שהייתי די עייף כשכתבתי את התגובה הקודמת.

AMN צופה שעד סוף 2011 (ולא 2010) יתווספו עוד 10 מילון לgross profit עקב סינרגיה.

והיא צופה גדילה של 4-6% מהרבעון השני לרבעון השלישי.

דפני ועדו, בקשר לSKX, אמנם בעלי העניין מכרו לא מעט מניות בחצי השנה האחרונה, אבל הם גם מימשו אופציות רבות תוך כדי,

http://finance.yahoo.com/q/it?s=SKX+Insider+Transactions

הסיבה לקפיצה בrevenues של החברה היא ליין של toning shoes בשם shape ups

http://www.youtube.com/watch?v=LeiMpbR3Tvk

שהייתה להם הצלחה גדולה איתם בחצי הראשון של 2010, בעיקר עם נשים בוגרות,

http://www.amazon.com/gp/bestsellers/shoes/679377011/ref=pd_zg_hrsr_shoe_2_4_last

http://www.zappos.com/skechers-shape-ups-shape-ups-black?zfcTest=prodPage2a:0

מאז, המנייה הספיקה "להתכסח", כנראה עקב שילוב של מכירות בעלי העניין,

ודאגות שהshape ups הן משהו חולף, וskx תצטרך לעשות inventory write downs עקב ירידה במכירות בהמשך.

לדעתי, עושה רושם שירידה משמעותית במכירות היא כבר priced in במחיר המנייה,

אבל אני לא מספיק אוהב את יחס הסיכוי/סיכון, יש חברות אחרות מעניינות יותר כרגע.

אולי אם המנייה תגיע לאזור ה-18$ דולר או שהם יודיעו על stock buy back של כמה מיליוני מניות זה יהיה יותר מעניין.

הי עדו וpimodlen

אני מסתכל קצת בAHS

לגבי הרכישה, אני מסכים שהאחרונה כנראה לא היתה לטובת בעלי המניות באותו זמן וכן שיחסית גדולה. זה מקשה על ה"עיכול" וגם מקרין לרעה על ההנהלה. מה שכן נראה שיש לחברה נסיון גדול ברכישות ומיזוגים וזו אסטרטגיה ארוכת שנים שלה. אפשר לראות פרוט הסטוריית רכישות פה: http://en.wikipedia.org/wiki/AMN_Healthcare

התייחסות ישירה ומפורטת של החברה לרכישה יש בדף למשקיעים באתר החברה.

נתקלתי באנליזה לא רעה של השוק והחברה לפיהם תחזיות הצמיחה בענף (healthcare staffing) הזה הן 11% CAGR

http://www.scribd.com/doc/36543690/AHS

צמיחה כזו בתעשייה נראית לי רוח גבית חיובית מאוד. כמו כן להבנתי החברה היא המובילה בשוק הזה ויש לה כמה מותגים שיש להם ערך.

אז הזדמנות השקעה בחברה המובילה בתעשייה עם צמיחה כזו, באזור התחתון של הcycle ובנוסף כשהשוק "מעניש" את החברה ספציפית – זה לא נשמע רע.

גיא ל, סיכמת את הסיצואציה של AHS יפה לדעתי. יותר טוב מאשר אני עשיתי זאת בכל אופן.

בקשר לMedFinders, שתי החברות כבר עבדו ביחד והשתמשו בשירותן אחת של השנייה,

(זה אנזים שאמור להקל על ה"עיכול" אם תרצו) ומכאן גם הסינרגיות שאמורות להתווסף לשורה התחתונה כבר משנה הבאה, ע"י העלאת הgross margin.

כמו כן בשילוב היכולות של שני העסקים, AHS יכולה להציע עכשיו חבילה יותר שלמה ללקוחות ובכך (בפוטנציה, בינתיים) לזכות ביותר חוזים על חשבון המתחרות.

כלומר, יש ברכישה הזאת יותר מרק התווספות הrevenues של MedFinders לשורה התחתונה.

בינתיים, החברה הוציאה את הדו"ח לרבעון השלישי. היא עמדה בתחזיות הצמיחה שלה לרבעון השלישי, אבל נתנה guidance של flat revenues לרבעון הרביעי. (מצטער אם זה מעצבן שאני עובר מעברית לאנגלית הרבה, אני כותב כמו שאני חושב).

המסקנה היא שהתחום הוא עדיין באזור הcyclical low שלו. (מה שאומר, שזה זמן טוב לקנייה לדעתי).

למרות הguidance הלא מלהיב, מחיר המנייה יכול בקלות לטפס כבר בזמן הקרוב, כי הסיכון במנייה היה בעיקר (כמו שעדו ציין) בתהליך המיזוג של החברות, ולמרות שהתהליך עדיין ממש בעיצומו, מתקבל הרושם שהם בהחלט בכיוון הנכון.

לסיכום, בשלב מסוים הצמיחה בתחום תחזור, (הוא רחוק משיאו, שלבטח ישבר בגלל הרוחות שגיא ל הזכיר). אני לא יודע להגיד אם תחילת הצמיחה תגיע ברבעון הבא, או עוד שנה או אולי רק שנתיים, אבל מבחינת סיכוי/סיכון, אני בכל אופן, מאוד אוהב את מה שאני רואה.

אגב טעיתי באיזכור של 11% צמיחה לתעשייה – זה לא מה שכתוב בדוח שהפניתי אליו (זה קצב הגדילה החזוי מבחינתם למכירות של AHS).

ידוע שהוצאות healthcare גדלות משמעותית יותר מהר מה-GDP ואולי זה חסם תחתון לגידול בהוצאות על staffing אבל לא מצאתי עדיין את המספר המדוייק. הוא בטח מסתתר באיזה שיחת ועידה או דוח של מתחרה 🙂

שלום לכולם

האם יש מישהו שסוחר כיום דרך HSBC האמריקאי ויכול לומר מה סדר גודל העמלות של קנייה\מכירה מניות בארה"ב ?

תודה